Märkte handeln oft nach dem Motto "erst schießen, dann fragen". Investoren begannen mit dem Kauf von Euro gegenüber dem US-Dollar nach der Eskalation bewaffneter Konflikte in Osteuropa. Die Folgen dieser Entwicklung sind jedoch eher nachteilig für die Wirtschaft der Eurozone als für die amerikanische. Die zweijährliche Überprüfung der Europäischen Zentralbank hebt eine Verlangsamung des europäischen BIP angesichts erhöhter geopolitischer Risiken hervor. Und das ist nicht einmal die bemerkenswerteste Erkenntnis im Bericht.

In diesem Sommer hat die Federal Reserve ihren Fokus von der hohen Inflation auf die Unterstützung des Arbeitsmarktes und die Gewährleistung einer "weichen Landung" für die US-Wirtschaft verlagert. Dieser Wechsel der Prioritäten von Jerome Powell und seinen Kollegen schwächte den US-Dollar. Jetzt, da der Herbst sich dem Ende neigt, scheint auch die EZB diesem Weg zu folgen. Es wurde festgestellt, dass derzeit die Risiken einer Konjunkturabkühlung in der Eurozone die Risiken einer beschleunigten Inflation überwiegen.

Handelskriege und geopolitische Spannungen könnten das BIP der Eurozone weiter belasten. Der Währungsblock exportiert mehr Waren in die USA, als er importiert, was ihn anfällig für von Donald Trump verhängte Importzölle macht. Darüber hinaus würde Europas Abhängigkeit von Exporten bedeuten, dass Störungen im internationalen Handel und eine verlangsamende Weltwirtschaft einen schweren Schlag bedeuten würden. Kein Wunder, dass der Euro stark zurückging, bevor der Konflikt in Osteuropa eskalierte.

Geopolitische Risiken neigen dazu, kurzfristige Auswirkungen zu haben, wie am Ölmarkt zu beobachten ist. Daher könnte der Rückgang der US-Treasury-Renditen und die begleitende Rallye des EUR/USD nur vorübergehend sein. Ein Kauf in einem solchen Markt ist äußerst riskant.

Grundsätzlich bleibt das Argument für den Verkauf des Euro gegenüber dem US-Dollar stark. Der Präsident der Bank of Italy, Fabio Panetta, erklärt, dass die Nachfrage in der Eurozone stagniert und die Inflation ihr Ziel erreicht hat. In dieser Situation macht es wenig Sinn, die Zinssätze hoch zu halten. Sie sollten so schnell wie möglich auf ein neutrales – oder vielleicht sogar expansiveres – Niveau gesenkt werden. Wenn die Daten zur europäischen Geschäftstätigkeit weiterhin eine Verlangsamung zeigen, steigen die Chancen für eine Senkung des Einlagenzinssatzes der EZB um 50 Basispunkte im Dezember, was zusätzlichen Druck auf den Euro ausüben würde.

Inzwischen zweifelt der Markt daran, dass die Fed zum Jahresende die Geldpolitik lockern wird. Der Leitzins der Federal Funds lag in den letzten zwei Jahren größtenteils über 5 %. Dennoch ist die US-Wirtschaft stark, mit einer Arbeitslosenquote von 4,1 % – nach historischen Maßstäben immer noch bescheiden – und einem Anstieg des BIP im dritten Quartal um 2,8 %. Die Inflation könnte wieder aufflammen. Warum Risiken eingehen?

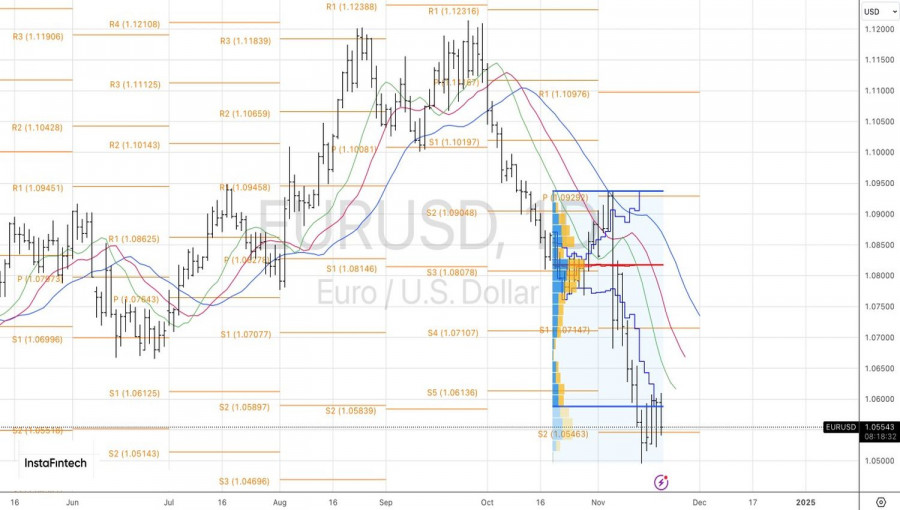

Auf dem Tageschart geht der Kampf um das wichtige Niveau von 1,0545 weiter. Das Maximum, das die Bullen erreichten, war, das Paar in Richtung 1,0600 zu bewegen, wo die Verkäufer die Kontrolle übernahmen. Ein Rückgang des Euro unter 1,0525 würde das Risiko einer Wiederaufnahme des Abwärtstrends erhöhen und die Grundlage dafür schaffen, mittel- bis langfristige Short-Positionen mit einem Ziel von 1,0350 hinzuzufügen.

QUICK LINKS