Společnost Meta Platforms i přes geopolitické nejistoty a pokles výdajů čínských inzerentů potvrdila svůj silný růstový trend. Díky

pokročilým nástrojům umělé inteligence, rostoucí uživatelské základně a stabilnímu zisku si drží atraktivní pozici na trhu. Nejnovější výsledky za první čtvrtletí nejenže překonaly očekávání, ale také ukázaly, že Meta dokáže diverzifikovat zdroje příjmů a současně navyšovat investice do své infrastruktury.

Ještě před zveřejněním výsledků panovaly obavy, jaký dopad bude mít pokles reklamních výdajů čínských e-commerce společností jako Temu nebo Shein. Tyto firmy tvořily loni asi 11 % tržeb Meta Platforms a jejich výdaje na Facebooku prudce klesly. Hlavním důvodem byly celní tlaky mezi USA a Čínou a zrušení výjimky de minimis, která umožňovala dovoz do USA bez cel do hodnoty 800 USD. Tento krok přibrzdil čínské exportéry, což se odrazilo i na reklamních rozpočtech.

Meta však investory uklidnila. Uvedla, že část těchto výdajů byla přesunuta na jiné trhy, a celkový růst příjmů díky AI pokračuje. Společnost zároveň navýšila investice do datových center, která tvoří páteř pro další rozvoj AI řešení, čímž potvrzuje svou strategii dlouhodobého růstu.

Meta (META) v prvním čtvrtletí roku 2025 zaznamenala tržby ve výši 42,31 miliardy dolarů, což znamená meziroční nárůst o 16 % (respektive 19 % při konstantním kurzu). Zisk na akcii činil 6,43 dolaru, což představuje 37% nárůst oproti stejnému období loňského roku. Analytici přitom očekávali tržby ve výši 41,4 miliardy a zisk 5,28 dolaru na akcii.

Hlavním motorem růstu zůstává reklamní segment, jehož příjmy vzrostly o 16 % na 41,4 miliardy dolarů. Meta dokázala zvýšit počet zobrazených reklam o 5 % a současně zvýšit průměrnou cenu za reklamu o 10 %. Tuto kombinaci pohání zejména algoritmy využívající umělou inteligenci, které lépe cílí reklamu a zvyšují efektivitu kampaní.

Reality Labs, jednotka zaměřená na metaverse a rozšířenou realitu, zaznamenala pokles tržeb o 6 % na 412 milionů dolarů a provozní ztrátu 4,2 miliardy. Naopak hlavní sociální aplikace vykázaly provozní zisk 21,8 miliardy, což je meziročně o 23 % více.

AI přispívá nejen k efektivitě reklamy, ale i k vyššímu zapojení uživatelů. Doporučení založená na AI vedla k tomu, že uživatelé tráví o 7 % více času na Facebooku a o 6 % více na Instagramu. Počet denně aktivních uživatelů napříč aplikacemi Meta stoupl na 3,43 miliardy, čímž firma překonala očekávání trhu.

Meta předpokládá tržby za druhé čtvrtletí v rozmezí 42,5 až 45,5 miliardy dolarů, což by znamenalo růst mezi 9 % a 16 %. Tento výhled je srovnatelný s konsensem analytiků, kteří očekávají 44 miliard. Společnost však upozorňuje, že některé výkyvy ve výdajích čínských inzerentů mohou mít dopad zejména v dubnu.

Výrazný růst kapitálových výdajů na 64 až 72 miliard dolarů ukazuje, že Meta pokračuje ve své strategii masivních investic. Tyto prostředky budou směřovat především do datových center, které podpoří AI vývoj, a zároveň pokryjí očekávaný nárůst nákladů na hardware.

Pozitivní vývoj zaznamenala také aplikace Threads, která dosáhla více než 350 milionů měsíčně aktivních uživatelů, oproti 320 milionům na konci minulého roku. Meta začíná platformu postupně otevírat inzerentům, přičemž významnější příjmy z této novinky očekává až v delším horizontu.

Navzdory tomu, že akcie Meta stále zůstávají více než 20 % pod svým maximem, firma předvedla ve čtvrtletí odolnost vůči výpadkům z jednoho konkrétního trhu a potvrdila, že její růst je tažen systémově – zejména díky AI. Současný poměr ceny akcie k očekávanému zisku (forward P/E) pro rok 2025 se pohybuje kolem 23, což vzhledem k tempu růstu není přehnané.

Meta není imunní vůči geopolitickým a makroekonomickým rizikům, ale její aktuální výsledky naznačují, že klíčová je schopnost adaptace a dlouhodobé strategie. Pokračující růst výnosů z reklamy, rostoucí uživatelská základna a důraz na AI z Meta činí firmu s velmi silnou růstovou trajektorií.

Z těchto důvodů se akcie Meta na současné úrovni jeví jako atraktivní dlouhodobá investice pro investory, kteří věří v potenciál AI a schopnost firmy růst i v náročném prostředí.

Валутната двойка GBP/USD продължи възходящото си движение в сряда, което започна няколко дни по-рано. Докато еврото изпадна под натиск след публикуването на данните за инфлацията в еврозоната, британският паунд нямаше такива съобщения и продължи да се покачва без прекъсване. Като цяло, паундът се покачва, докато доларът продължава да пада — тенденция, която ясно се вижда на дневния времеви интервал. Всъщност двойката остана в състояние на консолидация над два месеца, но през това време паундът никога не загуби повече от 400 пункта. Всъщност, низходящата корекция може да се счита за завършена още на 1-ви август. Така че, докато паундът не расте толкова стабилно, колкото през първата половина на годината, несъмнено държи своите позиции.

(Разбира се, това е казано полушеговито — паундът стерлинг не е направил наистина нищо, за да заслужи покачване от 15 цента през 2025 г. По-скоро доларът се срина с 15 цента.) Ако не беше фундаментално катастрофалният фон в САЩ, никога нямаше да видим такова рязко нагоре движение на паунда, валутата, която, наред с еврото, само пада през последните 17 години. Ясно е, че британската икономика не е фундаментално достатъчно силна, за да оправдае високото търсене на паунда. Икономическата ситуация в Обединеното кралство остава лоша от 2016 г. насам.

Настоящото правителствено затваряне в САЩ прилича на епизод от нов "мини-сериал на HBO." Малко вероятно е това затваряне да продължи месеци, но тази конкретна спиране на правителствените операции носи специално тегло. Няма значение кои са точните политически въпроси, върху които се гради задънената улица между демократите и Тръмп. Важно е, че за пръв път по време на втория мандат на Тръмп, демократите накрая имат шанс да се противопоставят.

Нека си припомним: Тръмп е провеждал повечето си важни решения еднолично, а цялата Републиканска партия е оперирала в пълно съгласие под неговото ръководство. Тъй като републиканците държат мнозинство в двете камари на Конгреса, не са се нуждали от одобрението на демократите за повечето законопроекти. В момента обаче, Сенатът трябва да приеме бюджет за предстоящата финансова година — и това изисква повече от обикновено мнозинство от 50%+1.

За бюджет са нужни 60 гласа. Но в Сената има само 53 републиканци, което обикновено е достатъчно за повечето законопроекти, но не и за бюджета. Това дава на демократите рядката възможност да играят решаваща роля в изготвянето на политиките за 2025 г.

Допълнително усложнение на политическата обстановка е насрочените за следващата година избори за междинен мандат в Конгреса, а републиканците рискуват да загубят контрола върху Камарата на представителите. Смятаме, че това е доста вероятно, тъй като много от решенията на Тръмп обективно влошиха качеството на живот за обикновените американци. "Голямото бъдеще", което Тръмп обеща, все още не се е реализирало. Сега е моментът на демократите да покажат своята сила на американската общественост. Те ще устоят твърдо, като поставят на преден план правата на социално уязвимите групи — ключов компонент на тяхната платформа в навечерието на изборния цикъл за 2026 г.

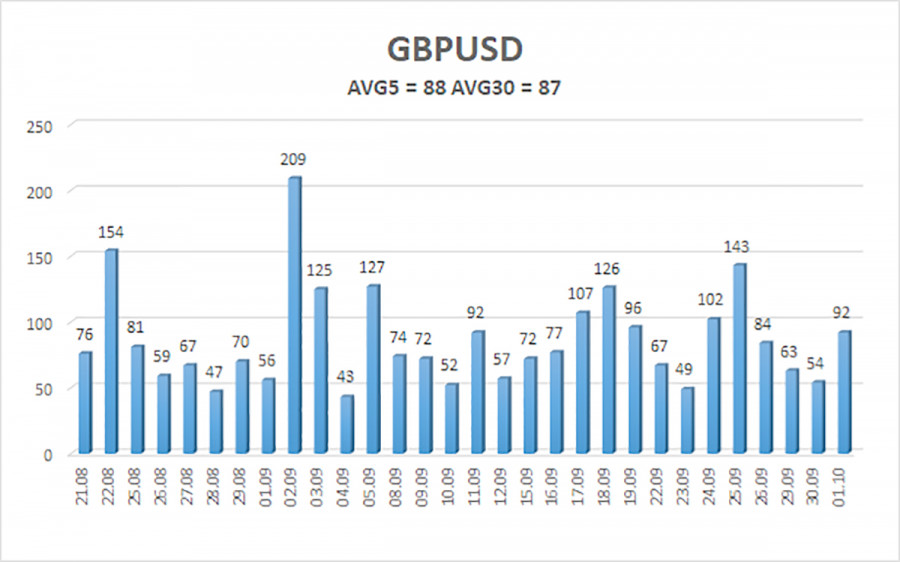

Средната волатилност на двойката GBP/USD през последните пет търговски дни е 88 пипса, което се счита за средно за тази двойка. На четвъртък, 2 октомври, очакваме движение на цената в диапазона от 1.3392 до 1.3568. Дългосрочният линеен регресионен канал сочи нагоре, което потвърждава продължаването на възходящия тренд. Индикаторът CCI наскоро навлезе в зоната на свърхпродажби, което сигнализира за възможно подновяване на възходящия тренд.

Двойката GBP/USD в момента е в корекция, но дългосрочната й възходяща перспектива остава непроменена. Политиките на Доналд Тръмп ще продължат да оказват натиск върху долара, така че не очакваме устойчиво възстановяване на зелените пари. Дългите позиции с цели при 1.3672 и 1.3733 стават особено релевантни, ако двойката се търгува над линия на движение. Ако цената е под линия на движение, могат да се обмислят краткосрочни къси позиции с технически цели на 1.3367 и 1.3352. Понякога доларът показва признаци на корекция (както в момента), но за истинска обръщане на тренда е необходим реален напредък — като край на търговската война или други значими положителни събития.

БЪРЗИ ЛИНКОВЕ