Что действительно давит на доллар? Не только свежий CPI. Он вышел комфортным по заголовку – 2,7% г/г – и жестче по «ядру» – 3,1% г/г, то есть именно та смесь, при которой акции оживают, а регулятор не спешит капитулировать перед рынком. Но это лишь верхний слой. Куда опаснее то, что происходит вокруг институтов, делающих Америку предсказуемой для капитала: независимость ФРС, прозрачность статистики и неприкосновенность методологий. Эти столпы шатаются, и валютный рынок это видит.

Посмотрим на политику. Глава Минфина публично подталкивает к большому шагу уже в сентябре, рассуждая, не стоит ли сразу снять полпроцента. Аргумент – «данные уже все сказали, опоздали с резом в июне–июле». Формально это лишь мнение, но когда его озвучивает первый номер по фискальной линии, монетарная независимость превращается из догмы в предмет политсезона.

Для доллара это сигнал: ставка – больше не только экономическая переменная, это поле влияния.

Вторая линия удара – статистика. После слабого июльского отчета по занятости Белый дом отправил в отставку руководителя BLS. Новым фаворитом стал экономист, который прямо предлагает «поставить на паузу» ежемесячные отчеты по рынку труда, а полагаться на более «точные» квартальные оценки.

Для трейдера это не нюанс – это вопрос ликвидности идей: если вы отрезаете рынок от высокочастотного «нерва» экономики, волатильность не исчезает, она перетекает в спреды, гэпы и внезапные репрайсинги. Доверие к данным – часть стоимости доллара, в ней нельзя экономить.

Рынок, конечно, слышит прежде всего CPI. Вероятность сентябрьского снижения выросла в район 90% по оценкам срочного рынка. Риск-активы это празднуют, доллар – сдает. Но обратите внимание, как быстро сдулся первый импульс на EUR/USD: базовая инфляция не позволяет накатать «долгую» серию голубиных решений без подтверждения по следующим релизам. Скепсис к доллару – не монолит, а вибрация, на которой легко ловить развороты дня.

Куда движется доллар?

Теперь к механике. В кратком горизонте у доллара два противоборствующих драйвера. С одной стороны, «мягкий» заголовок CPI и растущие шансы на сентябрьский рез – это отрицательная дюрация для USD: кривую доходностей тянут вниз, спрэды против евро и фунта сжимаются, carry теряет остроту.

С другой – ускоряющееся «ядро», тарифные риски и политическое давление на ФРС – «премия за хаос», которую рынок будет переоценивать всякий раз, когда ритейл-продажи, PPI или следующий CPI подкинут жару.

Это означает не тренд, а частые тактические окна по продаже доллара «на силе» и откупе при всплесках страха.

Что с уровнями? Индекс доллара остается уязвим под весом сентябрьских ожиданий: пока рынок верит в разворот политики, удерживать устойчивый ап-тренд сложно.

По GBP/USD ястребиное снижение Банка Англии делает фонд для стерлинга плотнее, чем кажется: слабый блок занятости его подрежет, но не сломает, если ФРС не даст ястребиный сюрприз. Иными словами, доллару придется зарабатывать каждую фигуру только данными и риторикой.

Главная интрига – не «срежут ли в сентябре», а насколько далеко политики готовы заходить в диалоге с Федрезервом и статистиками. Рынок может жить с медленной инфляцией, с мягкими ставками и даже с тарифами.

Труднее жить без уверенности, что правила не меняют по ходу игры. Если поле останется стабильным, слабый-средний доллар – базовый сценарий до Джексон-Хоул и следующего блока данных.

Если давление на институты усилится, FX-премию за риск США начнут докладывать сверху и тогда «защитные» ралли доллара будут чаще и резче, чем того ожидают быки по акциям.

Торговый план в двух строках. Тактически продавать USD «на силе» после позитивных рыночных сессий с четкими стопами над локальными вершинами. Стратегически – внимательно считать политические риски как фундамент, а не фон. Деньги любят тишину, а тишина – предсказуемость. Сейчас именно за нее рынок и дисконтирует доллар.

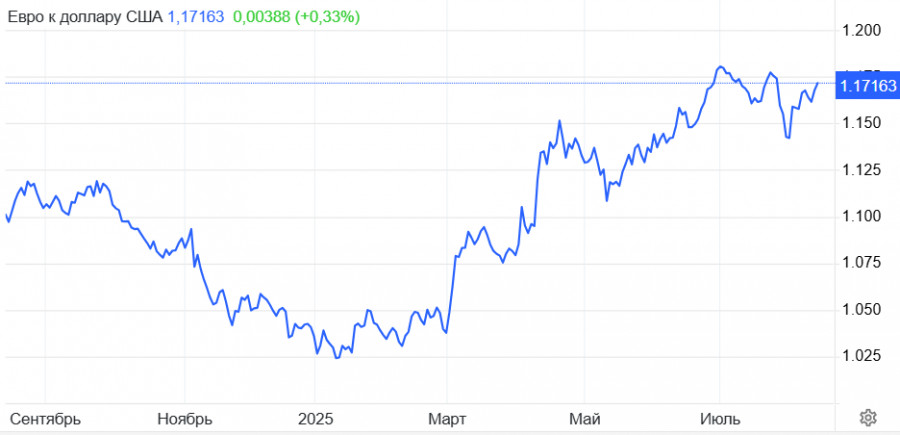

Евро: пробой 1,17 – импульс ставки

Евро вырвался выше 1,17 на волне нарастающих ожиданий более агрессивного смягчения ФРС: рынок почти единогласно видит сентябрьское снижение. Пока заголовки про мягкость политики, доллару тяжело расти на горизонте нескольких сессий.

Кривая по ставкам перерисована в пользу евро. В стороне Европы – важный нюанс: консенсус экономистов допускает еще одно снижение ЕЦБ (высокая планка для сентября сохраняется), но в целом траектория смягчения в еврозоне выглядит более короткой. Переводя это на язык курсов: дифференциал ставок начинает работать на евро, если Федрезерв пойдет впереди, а ЕЦБ ограничится единичным шагом.

Куда смотреть дальше, если вы торгуете импульс? Во-первых, на поведение EUR/USD вокруг зоны 1,17–1,1760: именно здесь сходятся психологический уровень и «шлейф» июльских пиков.

Факт пробоя 1,17 мы уже увидели внутри дня, что подтверждают ленты цен. Дальше важен вопрос закрепления – закрытие дня над уровнем упростит дорогу к максимумам года.

Смотрим на ритм новостей про тарифы: сейчас их вклад в CPI скорее приглушен, но стратеги справедливо предупреждают о временном лаге, так что «услуги» могут еще пошуметь в осени.

И, наконец, на расстановку сил между ФРС и ЕЦБ: если в США наберется серия мягких релизов, а Франкфурт ограничится одной-двумя паузами, carry и спрэд ожиданий продолжат толкать пару вверх.

Резюме для тактики: базовый тезис остается «покупать евро на откатах» при удержании выше зоны 1,17, пока ставка ФРС – главный ускоритель слабости доллара. Риски в жестком сюрпризе по американским ценам и зарплатам, также в том, что ЕЦБ внезапно опустит планку на сентябрь. Но до тех пор, пока рынок видит более длинную дорожку снижения ставок в США, импульс остается на стороне EUR.

БЫСТРЫЕ ССЫЛКИ