Akcie společnosti Minerva, největšího vývozce hovězího masa v Jižní Americe, ve čtvrtek prudce vzrostly, když analytici ocenili dobré provozní výsledky za čtvrté čtvrtletí, které rozptýlily obavy z rostoucího zadlužení v souvislosti s poklesem brazilského dobytkářského cyklu.

Banka Goldman Sachs potvrdila svůj rating „buy“ pro akcie s odkazem na potenciál silného prodeje do Číny a stabilní poptávku v Brazílii, kde vyšší ceny hovězího masa částečně kompenzují nedostatek dobytka.

Minerva ve čtvrtém čtvrtletí prodělala čistých 1,57 miliardy realů (277 milionů USD), a to zejména kvůli negativním měnovým vlivům. Provozní zisk měřený ziskem před započtením úroků, daní, odpisů a amortizace (EBITDA) však oproti stejnému období předchozího roku vzrostl o 56 % na 944 milionů realů, čímž překonal průměrnou prognózu průzkumu LSEG ve výši 840,6 milionů realů.

Akcie Minervy vzrostly během obchodování v Sao Paulu o více než 10 %, později však zisky snížily a před tržními úpravami uzavřely o 8,7 % výše, zatímco akcie konkurenční společnosti JBS skončily o 4,2 % výše před zprávou o výsledcích hospodaření, která bude zveřejněna příští týden.

Vedení Minervy uvedlo, že společnost bude schopna generovat dostatek hotovosti na snížení dluhu v letošním a příštím roce poté, co zaplatí za nová jatka v Jižní Americe, která zvýšila její nominální kapacitu porážek o více než 50 %.

Валутната двойка GBP/USD първо се понижи, а след това се повиши в четвъртък, което показва, че пазарът все още не е решил как да интерпретира резултатите от заседанието на Bank of England. Британската централна банка намали основния лихвен процент с 0.25%, за втори път тази година. Това решение беше очаквано, и както вече сме казвали, ако пазарът беше искал да разпродава паунда в отговор на решението на банката, това щеше да се случи още в понеделник или вторник. Тъй като през седмицата не беше наблюдавана понижение на паунда, беше лесно да се предположи, че няма да има такова и в четвъртък.

Въпреки това, нещата не бяха толкова прости. Оказа се, че седем от деветте членове на Комитета по парична политика гласуваха за понижение на лихвения процент, като двама от тях подкрепиха по-голямо намаление от 0.5%. Другите двама членове гласуваха за запазване на лихвения процент непроменен. Тези резултати остро контрастират с прогнозите, които предвиждаха всички девет членове да гласуват за облекчаване на политиката. Но е трудно да се каже дали изходът от гласуването беше по-доволствен или по-хаутящ.

Пазарът го интерпретира като по-хауст, въпреки че тази интерпретация е силно спорна. Както вече споменахме, пазарът изглежда не желае да купува долара при никакви обстоятелства и очевидно не се интересува от търговия, докато Тръмп не изясни следващите си стъпки в търговската война. Приоритет номер едно за трейдърите остава търговската война и нейните потенциални последици, които биха могли да бъдат много по-вредни за икономиката на САЩ, отколкото за британската или европейската икономика. Проста е задачата: Европа и Британия се справят с един противник — САЩ, докато Америка е срещу половината свят поради тарифите, наложени от Тръмп.

Затова, независимо от решението на BoE, не очаквахме подем на долара в САЩ. И това не се случи. И EUR/USD, и GBP/USD търгуват в ясни странични канали. Каквито и новини трейдърите да получат в близко бъдеще, стига те да не касаят търговската война, доларът има много малък шанс да поскъпне, защото пазарът е фокусиран единствено върху търговската война.

BoE също така актуализира прогнозите си за икономическите показатели. Растежът за 2025 г. сега се очаква да бъде 1% (в сравнение с предишната прогноза от 0.75%), а инфлацията се очаква да се върне на 2% през 2027 г., по-рано от предвижданото. Трудно е да се каже какво точно е причината за тази вълна на оптимизъм от британската централна банка, но фактът остава. Вероятно паундът получи подкрепа в резултат на тези оптимистични прогнози.

Един начин или друг, двойката GBP/USD все още не може дори да предприеме лека корекция надолу. Ако скоро излязат новини за неуспехи в преговорите между САЩ и ЕС или САЩ и Китай, доларът може да продължи спада си. Ако Тръмп се върне към политиката си на "облагане на целия свят", доларът също може да възобнови спада си.

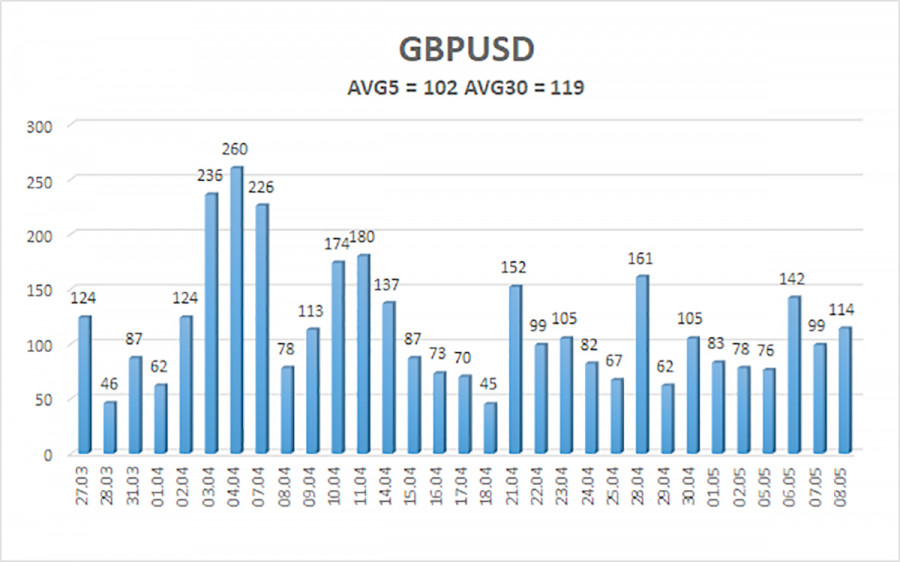

Средната волатилност на GBP/USD за последните пет търговски дни е 102 пипса, което се счита за "средно" за тази валутна двойка. В петък, 9 май, очакваме движение в диапазона от 1.3165 до 1.3369. Дългосрочният регресионен канал сочи нагоре, което показва ясен възходящ тренд. Индикаторът CCI сформира мечи дивергенция, която предизвика настоящото понижение, макар че това движение вече приключи.

Валутната двойка GBP/USD остава във възходящ тренд и бързо приключи още една слаба корекция. Все още вярваме, че няма фундаментални причини паундът да се покачва. Паундът не се покачва — доларът пада и това се случва от две до три месеца. И пада единствено заради Доналд Тръмп. Следователно, действията на Тръмп биха могли също толкова лесно да провокират силен низходящ ход или ново покачване. Ако търгувате на чисто технически основи или "според Тръмп," дългите позиции остават актуални с цел 1.3428, ако цената е над движещата се средна. Ордерите за продажба все още са привлекателни. Първоначалните цели са 1.3184 и 1.3165, ако цената е под движещата се средна. През последните седмици, двойката се движи в плосък тренд.

Линейните регресионни канали помагат за определянето на текущия тренд. Ако и двата канала съвпадат, това сигнализира за силен тренд.

Линия на движещата се средна (настройки: 20,0, изгладена) определя краткосрочния тренд и насочва търговската посока.

Нивата на Murray действат като целеви нива за движения и корекции.

Нивата на волатилност (червени линии) представляват вероятния ценови диапазон за двойката през следващите 24 часа, базирано на текущите волатилности.

Индикатор CCI: Ако влезе в зона на свръхпродаденост (под -250) или на свръхкупеност (над +250), сигнализира за предстояща промяна в тренда в обратна посока.

БЪРЗИ ЛИНКОВЕ