La paire dollar-yen a atteint aujourd'hui un maximum de six mois, approchant les limites de la figure 141. Après avoir atteint 140,93, les acheteurs de USD/JPY ont commencé à prendre des bénéfices en masse, éteignant ainsi l'impulsion nordique. Les vendeurs ont pris l'initiative et ont réussi à faire baisser la paire vers la base de la figure 140. Cependant, malgré la baisse intraday, les sentiments haussiers prévalent toujours sur la paire. Et pas seulement en raison de la hausse de l'indice du dollar américain, mais aussi en raison de la faiblesse du yen.

Écho du rapport sur l'inflation

La paire usd/jpy montre une tendance nettement haussière depuis le 11 mai. En moins de 2,5 semaines, le prix a augmenté de près de 700 points. La paire est influencée par de nombreux facteurs fondamentaux. Les principaux sont les suivants. Premièrement, il s'agit de la divergence dans la politique de la Réserve fédérale et de la Banque du Japon. Deuxièmement, la montée des sentiments anti-risques en raison de la menace de défaut de paiement de la dette publique américaine. Tous les facteurs fondamentaux qui influencent usd/jpy sont d'une manière ou d'une autre liés aux thèmes "magistraux" mentionnés ci-dessus.

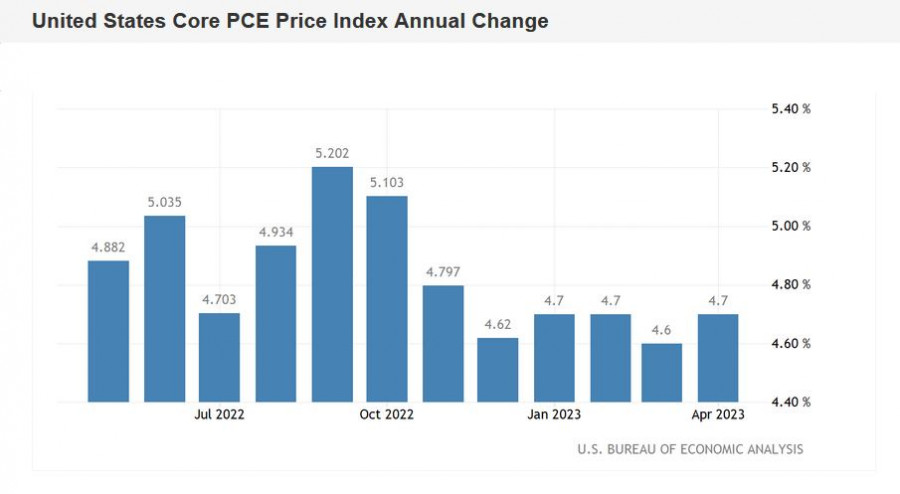

Par exemple, le rapport d'inflation du vendredi sur la croissance du PCE (l'un des principaux indicateurs d'inflation suivis par la Réserve fédérale) a annulé les ambitions des vendeurs de USD/JPY quant au développement d'une contre-attaque massive dans la région sud pour atteindre le niveau de 139. Le bas du vendredi a été fixé à 139,50, mais après la publication, les acheteurs ont repris l'initiative, car la version publiée a reflété l'accélération de cet indicateur d'inflation important pour la Réserve fédérale. Je rappelle que de septembre à décembre de l'année dernière, l'indice a diminué de manière constante, passant de 5,2% à 4,6%. Ensuite, en janvier et février, il est resté à 4,7%, puis en mars, il est revenu au niveau de décembre, soit 4,6%. Et maintenant, en avril, l'indice est à nouveau à 4,7%, avec une prévision de baisse à 4,5%.

Le rapport publié joue un rôle important, en particulier dans le contexte des fluctuations de certains membres de la Réserve fédérale.

Il est nécessaire de rappeler les thèses principales du protocole de la réunion de mai de la Réserve fédérale. Le document s'est avéré très contradictoire. D'une part, les membres du régulateur ont convenu que la nécessité d'une nouvelle augmentation du taux d'intérêt était "devenue moins définie". Les fonctionnaires de la Réserve fédérale ont également noté que la hausse de 25 points de base approuvée en mai "pourrait être la dernière dans le cycle actuel de resserrement de la politique monétaire". D'autre part, les membres du Comité ont averti que la Réserve fédérale devait rester ouverte à la possibilité de mettre en œuvre un scénario de faucon, compte tenu des risques d'inflation durable.

Il est remarquable que les attentes des faucons concernant les actions futures de la Réserve fédérale ont de nouveau augmenté à la suite de la publication de vendredi. Ainsi, selon l'outil CME FedWatch, la probabilité d'une augmentation de 25 points de base à l'issue de la réunion de juin est passée à 65%. C'est assez élevé, compte tenu des thèses "colombines" récemment énoncées par Jerome Powell. Le chef de la Fed a mis en lumière la pertinence de la crise bancaire aux États-Unis, déclarant que le stress bancaire avait atténué la nécessité d'une hausse des taux d'intérêt.

Cependant, en mai, de nombreux collègues de Powell ont exprimé des commentaires assez faucons. Par exemple, la présidente de la Fed de Dallas, Lori Logan, a déclaré que les données disponibles "soutiennent une augmentation des taux lors de la prochaine réunion". Cette position a été soutenue, dans une certaine mesure, par d'autres représentants du régulateur américain, tels que Loretta Mester, Thomas Barkin, Raphael Bostic et John Williams.

Il est évident que l'indice de base PCE a renforcé la position des faucons, ce qui a considérablement augmenté la probabilité de réalisation du scénario de 25 points de base en juin.

La Banque du Japon ne se précipite pas pour changer

La Banque du Japon, dirigée par Katsuo Ueda, continue de mettre en œuvre une politique monétaire souple. Selon certains experts (notamment UBS), le régulateur japonais pourrait ajuster sa courbe de rendement cette année, mais pas avant le second semestre, c'est-à-dire à l'automne ou en hiver. On s'attend à ce que la banque centrale augmente le niveau cible de rendement des obligations d'État japonaises à 10 ans, passant de 0,5 % actuellement à (au moins) 0,75 %.

Le nouveau chef du régulateur japonais répète essentiellement la rhétorique de Haruhiko Kuroda, du moins en ce qui concerne les perspectives immédiates. Selon lui, il est actuellement judicieux de mettre en œuvre une politique monétaire souple pour atteindre l'objectif d'inflation de 2 % "en tandem avec la croissance des salaires". Ueda répète également régulièrement la phrase "de marque" de son prédécesseur selon laquelle la banque centrale poursuivra sans hésitation l'assouplissement des paramètres de la politique monétaire si cela est nécessaire.

Conclusions

Le fondamental actuel de la paire usd/jpy favorise la poursuite de la tendance haussière. Sur le graphique journalier, la paire se situe au-dessus du nuage Kumo de l'indicateur Ichimoku et de toutes ses lignes. Le signal haussier "Parade des lignes" indique un potentiel de hausse des prix. De plus, la paire est située entre la moyenne et la ligne supérieure des bandes de Bollinger. Cela témoigne également des sentiments haussiers des traders.

Le niveau de résistance de 141,20, correspondant à la ligne supérieure des bandes de Bollinger sur le graphique journalier, peut être considéré comme la prochaine cible de mouvement ascendant. La prochaine cible est le niveau de 142,00, qui correspond à la limite supérieure du nuage Kumo sur le graphique hebdomadaire.

QUICK LINKS