Obchodování na měnovém páru EUR/USD ve středu pokračovalo klidně až do zveřejnění zprávy o inflaci v USA. Zpráva o inflaci však pro americký dolar mnoho nezměnila. Hned na úvod index spotřebitelských cen podle očekávání vzrostl na 2,7 % meziročně. Jádrová inflace zůstala podle předpokladů na úrovni 3,3 %. Nedošlo tedy k žádným odchylkám od prognóz, takže trh neměl na co reagovat.

Skutečnost, že inflace v USA zrychluje, přiblížila Federální rezervní systém k prosincové pauze, ale nevzrostla natolik, abychom kvůli tomu propadali panice. Pokud se Fed v prosinci rozhodne snížit sazbu o dalších 0,25 %, nemělo by to nikoho překvapit. Inflace roste, a to je špatně, ale měnová politika Fedu zůstává restriktivní, takže bude i nadále vytvářet tlak na růst cen.

Za pozornost stojí i postoj některých představitelů měnového výboru Fedu, kteří v případě potřeby připouštějí i zvýšení klíčové sazby. Zjednodušeně řečeno, americká centrální banka se nezaměřuje pouze na uvolňování (jak si to v posledních dvou letech přál trh), ale na dosažení inflačního cíle. A pokud to vyžaduje zpřísnění politiky, tento krok učiní.

Pro americkou měnu jsou takové zprávy jako novoroční a vánoční dárky. Trh byl připraven na 6–7 etap uvolňování politiky jen v roce 2024 a nakonec se možná nedokčká ani tří. Trh očekával, že jen letos sazba klesne o 1,5 %, ale možná se nedočká ani 1 %. Evropská centrální banka se přitom nezastaví a téměř jistě sníží sazby ještě i v prosinci. I když tedy Fed také sníží sazbu, euro zůstane ve větší nevýhodě.

Navíc stále nevěříme, že trh po dvouletém poklesu, který je korekcí, vyrovnal kurz dolaru. V týdenním časovém rámci (i bez indikátorů) vidíme, že cena klesla a poté korigovala. Proto nyní začíná nový klesající trend. I kdyby tomu tak nebylo a my se naopak nacházeli uvnitř nového rostoucího trendu, který začal v roce 2022, k identifikaci nového trendu jsou potřeba nějaké technické důvody nebo signály. Jelikož nyní žádné nejsou, očekávat růst eura na 1,20 USD a výše nemá smysl. O tom, že pro takový růst neexistují žádné fundamentální důvody, ani nemluvíme. Dolar a americká ekonomika se stále jeví silnější než euro a EU.

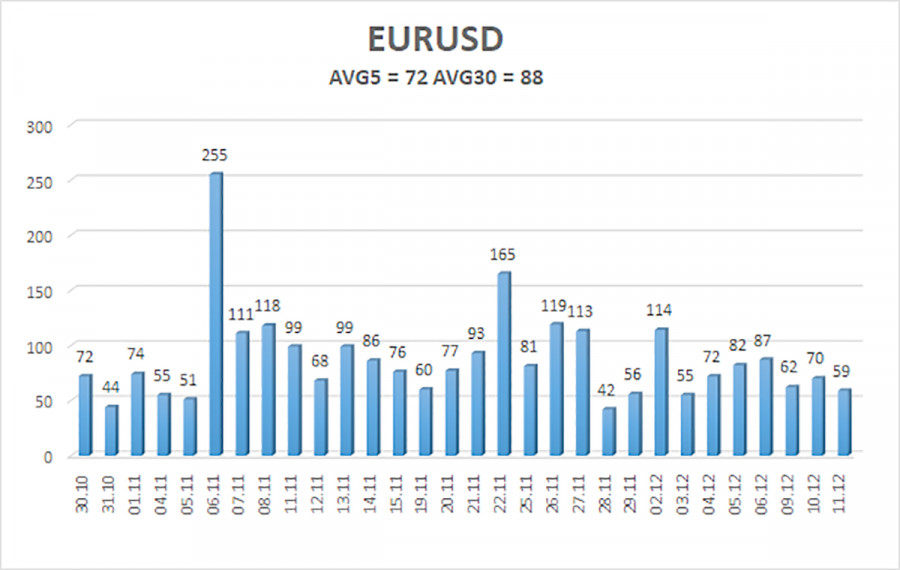

Průměrná volatilita měnového páru EUR/USD za posledních pět obchodních dní k 12. prosinci činí 72 pipsů, což je považováno za "průměrnou" hodnotu. Ve středu očekáváme, že se pár bude pohybovat mezi 1,0420 a 1,0564. Kanál vyšší lineární regrese směřuje dolů, což naznačuje, že globální klesající trend zůstává neporušený. Ukazatel CCI několikrát vstoupil do oblasti přeprodanosti, což vyvolalo korekční odraz, který momentálně probíhá.

S1 – 1,0498

S2 – 1,0376

S3 – 1,0254

R1 – 1,0620

R2 – 1,0742

R3 – 1,0864

Kanály lineární regrese pomáhají určit aktuální trend. Pokud oba směřují stejně, naznačuje to silný trend.

Klouzavý průměr (nastavení: 20,0, vyhlazený) určuje krátkodobý trend a udává směr obchodování.

Úrovně Murrayho slouží jako cílové úrovně pro pohyby a korekce.

Úrovně volatility (červené čáry) představují pravděpodobné cenové rozpětí páru během příštích 24 hodin na základě aktuálních hodnot volatility.

Indikátor CCI: Pokud vstoupí do oblasti přeprodanosti (pod -250) nebo překoupenosti (nad +250), signalizuje blížící se obrat trendu opačným směrem.

RYCHLÉ ODKAZY