Společnost Carnival Corporation, jeden z největších provozovatelů výletních plaveb na světě, zažila během pandemie covid-19 dramatický propad.

Zastavení plaveb v roce 2020 způsobilo hluboké ztráty a přinutilo firmu výrazně se zadlužit, aby udržela své lodě a provoz v chodu. Přestože si od té doby společnost prošla složitým obdobím a její akcie v mezičase ztrácely, aktuální údaje naznačují, že Carnival se vrací na cestu růstu – a to s překvapivou silou.

Ačkoliv akcie v posledních týdnech opět poklesly, především kvůli širšímu tržnímu výprodeji souvisejícímu se zaváděním nových cel, výhled pro Carnival zůstává pozitivní. Rekordní tržby, silná poptávka a zlepšující se ziskovost vytvářejí předpoklady pro dlouhodobý růst hodnoty akcií. Klíčovým faktorem zůstává zvládnutí vysokého dluhu, který společnost nabrala během pandemického období.

Carnival (CCL) zaznamenává v posledních čtvrtletích pozoruhodné výsledky. V prvním čtvrtletí fiskálního roku 2025, které skončilo 28. února, dosáhl čistý zisk 174 milionů dolarů po očištění o jednorázové náklady související se splacením dluhu. Tento výsledek překonal očekávání a potvrzuje, že firma dokáže generovat zisky i přes přetrvávající zatížení úrokovými platbami.

Poptávka po výletních plavbách zůstává extrémně silná – společnost hlásí, že vyprodává i nejdelší a nejdražší plavby ve své historii. Ceny lístků jsou vysoké a spotřeba na palubě zůstává na velmi dobré úrovni. To vše vytváří stabilní základnu příjmů a umožňuje firmě postupně zvyšovat svou ziskovost.

Navzdory těmto pozitivním signálům však tržní ocenění akcií zatím plně neodráží zlepšující se kondici firmy. Aktuálně se akcie obchodují za 18,69 USD, což je hluboko pod jejich předpandemickým maximem a pod průměrnými cenami z let prosperity.

Hlavní výzvou, která nadále brání plnému návratu důvěry investorů, zůstává vysoký objem dluhu. Na konci prvního čtvrtletí činil 27 miliard dolarů, což je důsledek úvěrového financování během pandemického výpadku příjmů. Tento dluh zatěžuje rozvahu firmy a omezuje její schopnost agresivně investovat nebo vyplácet dividendy.

Je však třeba zdůraznit, že společnost na splácení pracuje velmi aktivně. V roce 2024 splatila více než 3 miliardy dolarů a v prvním čtvrtletí letošního roku dalších 0,5 miliardy dolarů. Během tohoto období také úspěšně refinancovala 5,5 miliardy dolarů, což představuje asi pětinu celkového dluhu. Díky lepším podmínkám dosáhla roční úspory nákladů ve výši 145 milionů dolarů. Pokud bude Carnival pokračovat v tomto tempu a budou-li úrokové sazby dál klesat, lze očekávat, že se dluh během příštích pěti let výrazně přiblíží úrovním před pandemií.

To je také hlavní důvod, proč by mohly akcie společnosti v příštích letech prudce vzrůst. Investoři, kteří jsou ochotni překonat současnou nejistotu, mohou v delším časovém horizontu očekávat návrat k vyšším valuacím, jakmile se firma vymaní z dluhové zátěže.

Současná tržní kapitalizace společnosti Carnival činí 25 miliard dolarů. Akcie se obchodují v širokém pásmu – od 13,78 do 28,72 USD za posledních 52 týdnů. Hrubá marže je zatím 28 %, což ukazuje na rezervy ve zlepšení efektivity. Dividendový výnos společnost v současnosti nevyplácí, protože dává přednost stabilizaci financí a snižování zadlužení.

Z pohledu investorů to znamená, že akcie zatím nepřinášejí výnos formou dividend, ale potenciál pro kapitálový růst je zřejmý. Společnost je z pohledu základních provozních ukazatelů na správné cestě, ale plná důvěra trhu bude pravděpodobně obnovena až ve chvíli, kdy se Carnival výrazně přiblíží vyrovnanému hospodaření a nižší úrovni zadlužení.

Jedním z důležitých makroekonomických faktorů, který hraje firmě do karet, je pokles úrokových sazeb. Nižší sazby umožňují levnější refinancování, a tím pádem rychlejší snižování dluhu. Pokud bude tento trend pokračovat, zlepší se nejen rozvaha firmy, ale i její schopnost reinvestovat do růstu nebo obnovit výplatu dividend.

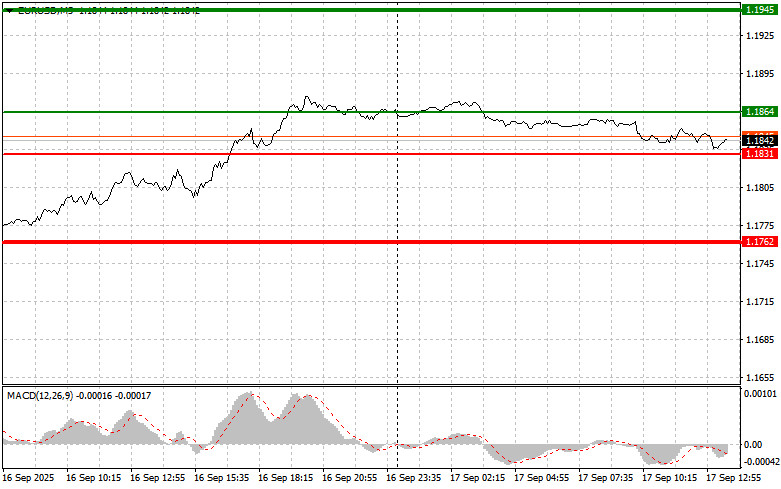

Разбор сделок и советы по торговле европейской валютой

Тест цены 1.1845 пришелся на момент, когда индикатор MACD много прошел вниз от нулевой отметки, что ограничивало нисходящий потенциал пары. По этой причине я не продавал евро.

Слабые данные по инфляции в еврозоне, опустившейся до целевых 2,0%, сдерживают рост EUR/USD, поскольку дают Европейскому центральному банку свободу для оперативного снижения процентных ставок, если потребуется. По этой причине ЕЦБ, скорее всего, подойдет к принятию решения с осторожностью, оценив все возможные риски.

В текущей экономической ситуации наиболее вероятен сценарий сохранения текущей политики, предоставляющий пространство для маневра в зависимости от дальнейшего развития событий.

Во второй половине дня Федеральная резервная система, вероятно, объявит о снижении ключевой процентной ставки, предположительно на 0,25%. Однако наибольшее внимание будет приковано к публикуемым экономическим прогнозам и будущим планам комитета относительно дальнейших мер стимулирования экономики. Само по себе снижение ставки уже заложено в цены, поэтому так важен контекст и будущие прогнозы. Ключевое значение приобретают детали: формулировки в протоколах заседаний и индивидуальные оценки членов комитета.

Заявление главы ФРС Пауэлла будет подвергнуто тщательному анализу, а малейшие корректировки экономических прогнозов в более негативную сторону вызовут активные продажи доллара и покупку евро.

Что касается внутридневной стратегии, то больше буду опираться на реализацию сценариев №1 и №2.

Сигнал на покупку

Сценарий №1: сегодня покупать евро можно при достижении цены в районе 1.1864 (зеленая линия на графике) с целью роста к уровню 1.1945. В точке 1.1945 планирую выходить из рынка, также продавать евро в обратную сторону в расчете на движение в 30-35 пунктов от точки входа. Рассчитывать на рост евро можно только после слабых прогнозов ФРС. Важно! Перед покупкой убедитесь в том, что индикатор MACD находится выше нулевой отметки и только начинает свой рост от нее.

Сценарий №2: покупать евро сегодня также собираюсь в случае двух подряд тестов цены 1.1831, в момент, когда индикатор MACD будет находиться в области перепроданности. Это ограничит нисходящий потенциал пары и приведет к обратному развороту рынка вверх. Можно ожидать рост к противоположным уровням 1.1864 и 1.1945.

Сигнал на продажу

Сценарий №1: продавать евро планирую после достижения уровня 1.1831 (красная линия на графике). Целью будет уровень 1.1762, где собираюсь выходить из рынка и покупать сразу в обратную сторону (расчет на движение в 20-25 пунктов в обратную сторону от уровня). Давление на пару сегодня вернется при устойчивой позиции ФРС. Важно! Перед продажей убедитесь в том, что индикатор MACD находится ниже нулевой отметки и только начинает свое снижение от нее.

Сценарий №2: продавать евро сегодня также собираюсь в случае двух подряд тестов цены 1.1864, в момент, когда индикатор MACD будет находиться в области перекупленности. Это ограничит восходящий потенциал пары и приведет к обратному развороту рынка вниз. Можно ожидать снижения к противоположным уровням 1.1831 и 1.1762.

Что на графике:

Тонкая зеленая линия – цена входа, по которой можно покупать торговый инструмент;

Толстая зеленая линия – предположительная цена, где можно расставлять Take Profit или самостоятельно фиксировать прибыль, так как выше этого уровня дальнейший рост маловероятен;

Тонкая красная линия – цена входа, по которой можно продавать торговый инструмент;

Толстая красная линия – предположительная цена, где можно расставлять Take Profit или самостоятельно фиксировать прибыль, так как ниже этого уровня дальнейшее снижение маловероятно;

Индикатор MACD. При входе в рынок важно руководствоваться зонами перекупленности и перепроданности.

Важно. Начинающим трейдерам на рынке Форекс необходимо очень осторожно принимать решения по входу в рынок. Перед выходом важных фундаментальных отчетов лучше всего находиться вне рынка, чтобы избежать попадания в резкие колебания курса. Если вы решаетесь на торговлю во время выхода новостей, то всегда расставляйте стоп-приказы для минимизации убытков. Без расстановки стоп-приказов вы можете очень быстро потерять весь депозит, особенно если не используете мани-менеджмент, а торгуете большими объемами.

И помните, что для успешной торговли необходимо иметь четкий торговый план, по примеру такого, который представлен мною выше. Спонтанное принятие торговых решений, исходя из текущей рыночной ситуации, является изначально проигрышной стратегией внутридневного трейдера.

БЫСТРЫЕ ССЫЛКИ