Jedním z důvodů, proč se někteří investoři vyhýbají zdravotnickému sektoru, je nedostatek firem s atraktivní dividendovou politikou. Vývoj a uvádění léků na trh jsou nákladné procesy, a tak mnoho farmaceutických firem raději reinvestuje hotovost zpět do výzkumu než do dividend. Přesto však existují společnosti, které tento trend vyvracejí – a Amgen (AMGN) a AbbVie (ABBV) jsou dvě z nejvýraznějších výjimek. Jejich dividendové výnosy, historická stabilita a růstový potenciál z nich dělají cenné hráče nejen pro konzervativní investory.

Amgen v posledních letech zůstává pevným pilířem pro investory hledající kombinaci růstu a pravidelného výnosu. Ačkoliv byl loňský zisk nižší (4,1 miliardy USD oproti 6,7 miliardy v roce 2023), společnost stále dosahuje silných výsledků. Tržby stouply o 19 % na více než 33 miliard USD, což podtrhuje silnou poptávku po jejích lécích. Zvláště dobře si vedly přípravky jako Repatha (léčba vysokého cholesterolu) a Prolia (léčba osteoporózy).

Co však investory zajímá ještě více, je přístup Amgenu k dividendám. Společnost pravidelně navyšuje čtvrtletní výplaty, přičemž naposledy zvýšila dividendu o 6 % na 2,38 USD za akcii. Při současné ceně akcie činí dividendový výnos zhruba 3,1 %, což je téměř dvojnásobek průměru indexu S&P 500. A co je klíčové – společnost stále vykazuje vysokou hrubou marži přes 66 %, což jí umožňuje udržovat dividendovou politiku i při zvýšených nákladech na výzkum.

Amgen zároveň investuje do inovací – včetně vývoje léků proti obezitě, což je oblast s rostoucím tržním potenciálem. Pokud se jí podaří přinést konkurenceschopné produkty v tomto segmentu, může to znamenat nejen příliv nových příjmů, ale i další posílení dividendové stability.

AbbVie je pro investory synonymem spolehlivého dividendového plátce s růstovým výhledem. Výnos jejích akcií aktuálně přesahuje 3,3 %, což je velmi atraktivní hodnota v rámci velkých farmaceutických firem. Společnost přitom nezůstává u jednoho typu produktu, ale úspěšně diverzifikuje portfolio po ztrátě patentové ochrany pro svůj klíčový lék Humira.

Reakce společnosti byla strategická. Namísto stagnace se rozhodla agresivně investovat do akvizic i vlastního vývoje. Výsledkem je mimo jiné úspěch produktů Rinvoq a Skyrizi, jejichž kombinovaný potenciál tržeb je podle odhadů vedení až 31 miliard dolarů do roku 2027. Tyto léky pokrývají široké spektrum zánětlivých onemocnění a nabízejí pevné základy pro budoucí růst.

AbbVie navíc nezapomíná na akcionáře – zvyšování dividend pokračuje už 25 let bez přerušení. Nedávné zvýšení o 6 % na 1,64 USD na akcii jen potvrzuje ochotu společnosti odměňovat své investory i v náročnějším období. Přestože čistý zisk mírně klesl na 4,3 miliardy USD, zůstává společnost vysoce zisková, s hrubou marží přes 70 %, což ji řadí mezi nejefektivnější hráče v odvětví.

Jak Amgen, tak AbbVie nabízejí investorům více než jen vysoké výnosy. Jsou to společnosti s prokazatelnou historií ziskovosti, inovacemi ve vývoji a jasnou strategií růstu. V období nejistoty na akciových trzích a obav z inflace či recese je důležité mít v portfoliu tituly, které kombinují stabilní cashflow s potenciálem růstu. Právě takové parametry obě firmy splňují.

Vzhledem k tomu, že zdravotnický sektor zůstává v dlouhodobém horizontu perspektivní – ať už kvůli stárnutí populace, rostoucí poptávce po specializované léčbě nebo rozvoji biotechnologií – je vysoce pravděpodobné, že obě společnosti budou schopny udržet či dokonce posílit své postavení. Vše nasvědčuje tomu, že i v příštích letech si uchovají svou pozici dividendových šampionů.

Zdravotnictví jako sektor možná nenabízí tolik dividendových hvězd jako například energetika nebo finance, ale to neznamená, že by se mu měli příjmově orientovaní investoři vyhýbat. Amgen a AbbVie ukazují, že i v odvětví náročném na kapitál je možné budovat výjimečně stabilní dividendové politiky. Pro dlouhodobé investory, kteří hledají nejen pravidelné výplaty, ale i růstovou trajektorii, představují tyto společnosti silné a promyšlené sázky. S dobře diverzifikovaným portfoliem, vysokými maržemi a ochotou sdílet zisk s akcionáři jsou to příklady toho, jak může vypadat ideální kombinace defenzivní síly a růstového potenciálu.

Das Währungspaar EUR/USD setzte seine Aufwärtsbewegung für den größten Teil des Dienstags fort. Der Dollar kollabiert wie die Währung eines Dritte-Welt-Landes. Und der kritische Punkt ist nicht, dass die US-Wirtschaft erheblich geschrumpft ist oder düsteren Aussichten gegenübersteht. Das eigentliche Problem ist, dass der Markt seit fünf aufeinanderfolgenden Monaten offen gegen Donald Trump rebelliert. Niemand will den US-Dollar mehr. Selbst Zentralbanken reduzieren ihre Dollarreserven, da sie volles Bewusstsein darüber haben, dass die "Dollar-Ära" zu Ende ist. Die US-Währung war einst die "Weltreservewährung" und die "Nummer eins Währung der Welt". Doch jetzt, wenn man das Wort "Dollar" hört, ist es vielleicht die beste Entscheidung, weit weg zu laufen.

Am Dienstag wurde bekannt, dass die Europäische Union bereit ist, Trumps Bedingungen zu akzeptieren, die einen einheitlichen 10% Zoll auf alle Importe beinhalten. Das Erste, was zu bemerken ist, ist, dass sich die Marktstimmung nicht verändert hat. Der Dollar fällt sowohl bei Eskalations- als auch bei Deeskalationsnachrichten bezüglich des Handelskriegs. Zudem ist kürzlich klar geworden, dass "Deeskalation" nur ein bedeutungsloses Wort ist. Es wird keine echte Deeskalation geben. Überlegen Sie: Alle EU-Exporte in die USA unterliegen derzeit 10% Zöllen, und nach dem Deal werden sie bestenfalls immer noch einem 10% Zoll unterliegen. Die Zölle bleiben also, egal wie. Wo ist da die Deeskalation oder der Handelsfrieden?

Im Wesentlichen lautet Trumps Angebot an alle Länder wie folgt: entweder ein Deal mit milden, freiwilligen Zöllen oder Handel mit hohen Zöllen. Aber wer leidet wirklich unter den Zöllen und was bedeuten sie? Sie bedeuten, dass die Preise aller US-Importe steigen werden, was amerikanische Verbraucher zwingt, mehr zu zahlen. Da nicht jeder die steigenden Preise für vertraute Waren tolerieren wird, werden einige Amerikaner aufhören, ausländische Produkte zu kaufen. Infolgedessen werden Exportländer Einnahmen verlieren, da die Nachfrage in den USA sinkt. Kurz gesagt, sowohl Exporteure als auch amerikanische Verbraucher verlieren, unabhängig von den Zöllen.

Die EU ist jedoch bereit, einen 10% Zoll nur dann zu akzeptieren, wenn auch alle sektoralen Zölle auf 10% gesenkt werden. Dies umfasst Zölle auf Stahl und Aluminium, Pharmazeutika, Alkohol, Halbleiter und mehr. Mit anderen Worten: Die EU ist bereit, Zölle zu akzeptieren, aber nur, wenn ein einheitlicher Satz für alle Warengruppen gilt. Wird Trump dem zustimmen? Unbekannt. Aber was klar ist, ist dies: Ein gefälschter Handelsfrieden wird den Dollar nicht retten. Vielleicht wird sich die US-Wirtschaft im zweiten oder dritten Quartal erholen, und nächstes Jahr wird ein neuer Federal Reserve Vorsitzender den Leitzins um 2–3% senken, so wie Trump es will. Doch die ganze Welt versteht jetzt, dass der Handel mit den USA seinen Preis hat, und selbst Trump kann niemanden zwingen, den Dollar zu nutzen.

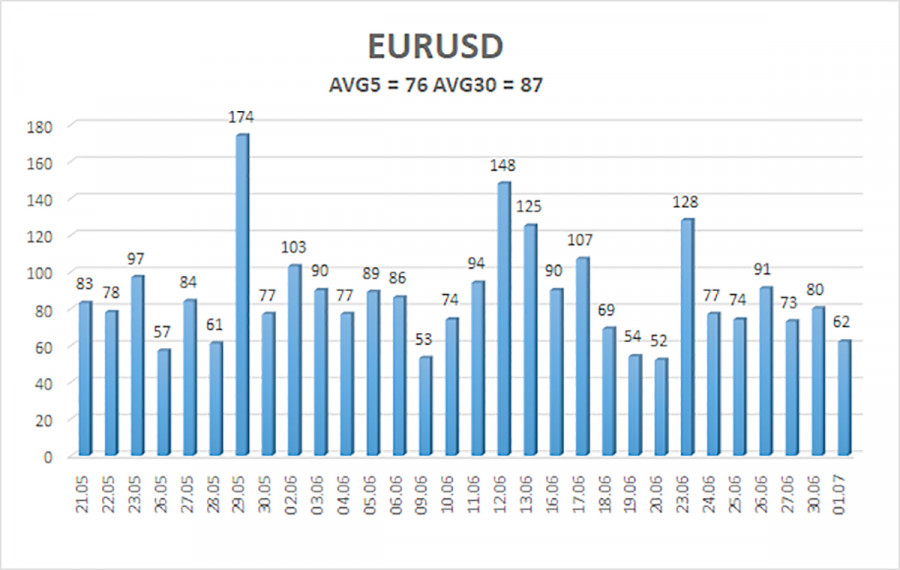

Die durchschnittliche Volatilität des EUR/USD-Paares über die letzten fünf Handelstage bis zum 2. Juli beträgt 76 Pips und wird als "moderat" eingestuft. Wir erwarten, dass sich das Paar am Mittwoch zwischen 1,1704 und 1,1856 bewegt. Der langfristige Regressionskanal zeigt nach oben, was auf einen anhaltenden Aufwärtstrend hindeutet. Der CCI-Indikator hat kürzlich die überkaufte Zone wieder betreten, was nur eine leichte Abwärtskorrektur auslöste. Derzeit bildet der CCI bärische Divergenzen, was in einem Aufwärtstrend im Allgemeinen nur die Möglichkeit einer Korrektur andeutet.

S1 – 1,1719

S2 – 1,1597

S3 – 1,1475

R1 – 1,1841

R2 – 1,1963

Das EUR/USD-Paar bleibt in einem Aufwärtstrend. Trumps Innen- und Außenpolitik üben weiterhin erheblichen Druck auf die US-Währung aus. Zudem interpretiert der Markt häufig US-bedingte Daten negativ für den Dollar oder ignoriert diese vollständig. Wir beobachten weiterhin die völlige Unwilligkeit des Marktes, den Dollar unter jeglichen Umständen zu kaufen.

Wenn der Preis unter dem gleitenden Durchschnitt liegt, können kleinere Short-Positionen in Richtung 1,1597 erwogen werden, aber ein bedeutender Rückgang ist unter den gegenwärtigen Bedingungen unwahrscheinlich. Solange sich der Preis über dem gleitenden Durchschnitt hält, bleiben Long-Positionen mit Zielen bei 1,1841 und 1,1856 relevant, als Fortsetzung des Aufwärtstrends.

Lineare Regressionskanäle helfen dabei, den aktuellen Trend zu bestimmen. Wenn beide Kanäle ausgerichtet sind, zeigt das einen starken Trend an.

Die Linie des gleitenden Durchschnitts (Einstellungen: 20,0, geglättet) definiert den kurzfristigen Trend und gibt die Handelsrichtung vor.

Murray-Ebenen fungieren als Zielniveaus für Bewegungen und Korrekturen.

Volatilitätsniveaus (rote Linien) repräsentieren den wahrscheinlichen Preisbereich für das Paar in den nächsten 24 Stunden basierend auf aktuellen Volatilitätswerten.

CCI-Indikator: Wenn dieser den überverkauften Bereich (unter -250) oder den überkauften Bereich (über +250) betritt, signalisiert er eine bevorstehende Trendumkehr in die entgegengesetzte Richtung.

QUICK LINKS