Jedním z důvodů, proč se někteří investoři vyhýbají zdravotnickému sektoru, je nedostatek firem s atraktivní dividendovou politikou. Vývoj a uvádění léků na trh jsou nákladné procesy, a tak mnoho farmaceutických firem raději reinvestuje hotovost zpět do výzkumu než do dividend. Přesto však existují společnosti, které tento trend vyvracejí – a Amgen (AMGN) a AbbVie (ABBV) jsou dvě z nejvýraznějších výjimek. Jejich dividendové výnosy, historická stabilita a růstový potenciál z nich dělají cenné hráče nejen pro konzervativní investory.

Amgen v posledních letech zůstává pevným pilířem pro investory hledající kombinaci růstu a pravidelného výnosu. Ačkoliv byl loňský zisk nižší (4,1 miliardy USD oproti 6,7 miliardy v roce 2023), společnost stále dosahuje silných výsledků. Tržby stouply o 19 % na více než 33 miliard USD, což podtrhuje silnou poptávku po jejích lécích. Zvláště dobře si vedly přípravky jako Repatha (léčba vysokého cholesterolu) a Prolia (léčba osteoporózy).

Co však investory zajímá ještě více, je přístup Amgenu k dividendám. Společnost pravidelně navyšuje čtvrtletní výplaty, přičemž naposledy zvýšila dividendu o 6 % na 2,38 USD za akcii. Při současné ceně akcie činí dividendový výnos zhruba 3,1 %, což je téměř dvojnásobek průměru indexu S&P 500. A co je klíčové – společnost stále vykazuje vysokou hrubou marži přes 66 %, což jí umožňuje udržovat dividendovou politiku i při zvýšených nákladech na výzkum.

Amgen zároveň investuje do inovací – včetně vývoje léků proti obezitě, což je oblast s rostoucím tržním potenciálem. Pokud se jí podaří přinést konkurenceschopné produkty v tomto segmentu, může to znamenat nejen příliv nových příjmů, ale i další posílení dividendové stability.

AbbVie je pro investory synonymem spolehlivého dividendového plátce s růstovým výhledem. Výnos jejích akcií aktuálně přesahuje 3,3 %, což je velmi atraktivní hodnota v rámci velkých farmaceutických firem. Společnost přitom nezůstává u jednoho typu produktu, ale úspěšně diverzifikuje portfolio po ztrátě patentové ochrany pro svůj klíčový lék Humira.

Reakce společnosti byla strategická. Namísto stagnace se rozhodla agresivně investovat do akvizic i vlastního vývoje. Výsledkem je mimo jiné úspěch produktů Rinvoq a Skyrizi, jejichž kombinovaný potenciál tržeb je podle odhadů vedení až 31 miliard dolarů do roku 2027. Tyto léky pokrývají široké spektrum zánětlivých onemocnění a nabízejí pevné základy pro budoucí růst.

AbbVie navíc nezapomíná na akcionáře – zvyšování dividend pokračuje už 25 let bez přerušení. Nedávné zvýšení o 6 % na 1,64 USD na akcii jen potvrzuje ochotu společnosti odměňovat své investory i v náročnějším období. Přestože čistý zisk mírně klesl na 4,3 miliardy USD, zůstává společnost vysoce zisková, s hrubou marží přes 70 %, což ji řadí mezi nejefektivnější hráče v odvětví.

Jak Amgen, tak AbbVie nabízejí investorům více než jen vysoké výnosy. Jsou to společnosti s prokazatelnou historií ziskovosti, inovacemi ve vývoji a jasnou strategií růstu. V období nejistoty na akciových trzích a obav z inflace či recese je důležité mít v portfoliu tituly, které kombinují stabilní cashflow s potenciálem růstu. Právě takové parametry obě firmy splňují.

Vzhledem k tomu, že zdravotnický sektor zůstává v dlouhodobém horizontu perspektivní – ať už kvůli stárnutí populace, rostoucí poptávce po specializované léčbě nebo rozvoji biotechnologií – je vysoce pravděpodobné, že obě společnosti budou schopny udržet či dokonce posílit své postavení. Vše nasvědčuje tomu, že i v příštích letech si uchovají svou pozici dividendových šampionů.

Zdravotnictví jako sektor možná nenabízí tolik dividendových hvězd jako například energetika nebo finance, ale to neznamená, že by se mu měli příjmově orientovaní investoři vyhýbat. Amgen a AbbVie ukazují, že i v odvětví náročném na kapitál je možné budovat výjimečně stabilní dividendové politiky. Pro dlouhodobé investory, kteří hledají nejen pravidelné výplaty, ale i růstovou trajektorii, představují tyto společnosti silné a promyšlené sázky. S dobře diverzifikovaným portfoliem, vysokými maržemi a ochotou sdílet zisk s akcionáři jsou to příklady toho, jak může vypadat ideální kombinace defenzivní síly a růstového potenciálu.

Pada hari Selasa, pasangan mata uang EUR/USD melanjutkan pergerakan naiknya. Dolar mengalami penurunan seperti mata uang negara dunia ketiga. Dan poin kritisnya bukanlah bahwa ekonomi AS telah menyusut secara signifikan atau menghadapi prospek suram. Masalah sebenarnya adalah pasar telah secara terbuka memberontak melawan Donald Trump selama lima bulan berturut-turut. Tidak ada yang menginginkan dolar AS lagi. Bahkan bank sentral mengurangi cadangan dolar mereka, sepenuhnya menyadari bahwa "era dolar" telah berakhir. Mata uang AS dulunya adalah "mata uang cadangan dunia" dan "mata uang nomor satu di dunia." Namun sekarang, ketika Anda mendengar kata "dolar," keputusan terbaik mungkin adalah menjauh sejauh mungkin.

Pada hari Selasa, diketahui bahwa Uni Eropa siap menerima persyaratan Trump, yang mencakup tarif tetap 10% pada semua impor. Hal pertama yang perlu dicatat adalah bahwa sentimen pasar tidak berubah. Dolar turun baik pada berita eskalasi maupun de-eskalasi terkait perang dagang. Selain itu, baru-baru ini menjadi jelas bahwa "de-eskalasi" hanyalah kata yang tidak berarti. Tidak akan ada de-eskalasi yang nyata. Pikirkanlah: semua ekspor UE ke AS saat ini dikenakan tarif 10%, dan setelah kesepakatan, mereka masih akan dikenakan tarif 10% paling baik. Jadi tarif tetap ada bagaimanapun juga. Di mana de-eskalasi atau gencatan senjata dagang dalam hal itu?

Pada dasarnya, tawaran Trump kepada semua negara adalah sebagai berikut: baik kesepakatan dengan tarif ringan dan sukarela atau perdagangan dengan tarif tinggi. Tetapi siapa yang benar-benar menderita akibat tarif, dan apa artinya? Artinya harga semua impor AS akan meningkat, memaksa konsumen Amerika membayar lebih. Karena tidak semua orang akan mentolerir kenaikan harga barang-barang yang sudah dikenal, beberapa orang Amerika akan berhenti membeli produk asing. Akibatnya, negara pengekspor akan kehilangan pendapatan karena penurunan permintaan di AS. Singkatnya, baik pengekspor maupun konsumen Amerika kalah, terlepas dari tarifnya.

Namun, UE bersedia menerima tarif 10% hanya jika semua tarif sektoral juga dikurangi menjadi 10%. Ini termasuk tarif pada baja dan aluminium, farmasi, alkohol, semikonduktor, dan lainnya. Dengan kata lain, UE siap menerima tarif, tetapi hanya jika tarif tunggal yang seragam berlaku untuk semua kategori barang. Apakah Trump akan setuju dengan itu? Tidak diketahui. Tetapi yang jelas adalah sebagai berikut: gencatan senjata dagang palsu tidak akan menyelamatkan dolar. Mungkin ekonomi AS akan mulai pulih pada kuartal kedua atau ketiga, dan tahun depan Ketua Federal Reserve yang baru akan memangkas suku bunga utama sebesar 2–3%, seperti yang diinginkan Trump. Namun, seluruh dunia sekarang memahami bahwa berurusan dengan AS ada biayanya, dan bahkan Trump tidak bisa memaksa siapa pun untuk menggunakan dolar.

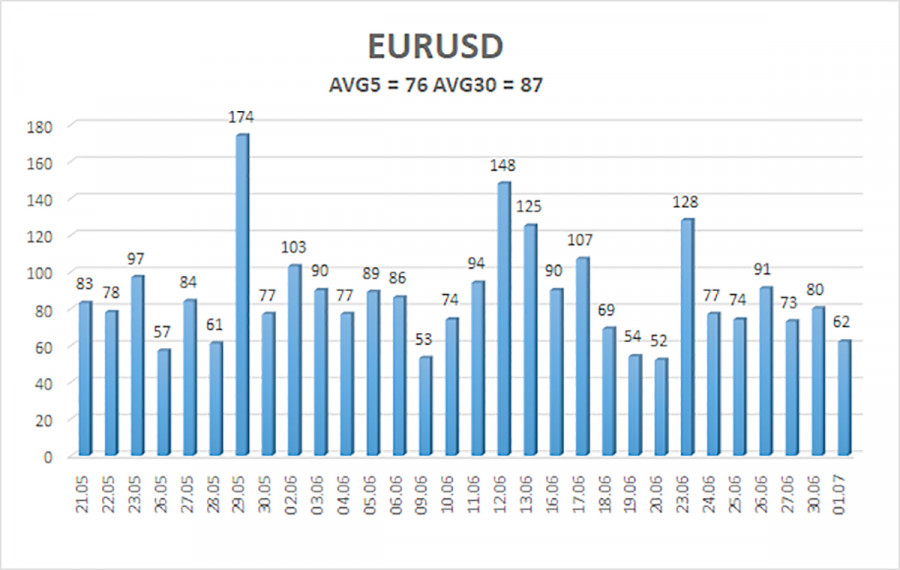

Rata-rata volatilitas pasangan EUR/USD selama lima hari trading terakhir hingga 2 Juli adalah 76 pip, yang diklasifikasikan sebagai "moderat." Kami memperkirakan pasangan ini akan bergerak antara 1,1704 dan 1,1856 pada hari Rabu. Saluran regresi jangka panjang mengarah ke atas, menunjukkan tren bullish yang berlanjut. Indikator CCI baru-baru ini kembali memasuki zona overbought, memicu hanya sedikit koreksi ke bawah. Saat ini, CCI membentuk divergensi bearish, yang dalam tren naik umumnya hanya menunjukkan kemungkinan koreksi.

S1 – 1,1719

S2 – 1,1597

S3 – 1,1475

R1 – 1,1841

R2 – 1,1963

Pasangan EUR/USD tetap dalam tren naik. Kebijakan domestik dan luar negeri Trump terus memberikan tekanan signifikan pada mata uang AS. Selain itu, pasar sering menafsirkan atau bahkan mengabaikan data AS dengan cara yang tidak menguntungkan bagi dolar. Kami terus mengamati keengganan pasar untuk membeli dolar dalam kondisi apa pun.

Jika harga berada di bawah rata-rata bergerak, posisi jual minor menuju 1,1597 dapat dipertimbangkan, tetapi penurunan substansial tidak mungkin terjadi dalam kondisi saat ini. Selama harga tetap di atas rata-rata bergerak, posisi long dengan target di 1,1841 dan 1,1856 tetap relevan, melanjutkan tren bullish.

Saluran Regresi Linear membantu menentukan tren saat ini. Jika kedua saluran sejajar, ini menunjukkan tren yang kuat.

Garis Rata-rata Bergerak (pengaturan: 20,0, diperhalus) mendefinisikan tren jangka pendek dan memandu arah trading.

Level Murray bertindak sebagai level target untuk pergerakan dan koreksi.

Level Volatilitas (garis merah) mewakili kisaran harga yang mungkin untuk pasangan ini selama 24 jam ke depan berdasarkan angka volatilitas saat ini.

Indikator CCI: Jika memasuki wilayah oversold (di bawah -250) atau overbought (di atas +250), ini menandakan pembalikan tren yang akan datang ke arah yang berlawanan.

TAUTAN CEPAT