Společnost ExxonMobil má ambiciózní plán, jak se dostat do ještě silnější pozice na trhu.

Tato ropná společnost plánuje do roku 2030 zvýšit své zisky o 20 miliard dolarů a cash flow o 30 miliard dolarů. Tento plán představuje významný krok k dalšímu růstu a zajištění dominance na trhu, což by mohlo přinést obrovské výhody pro investory.

ExxonMobil bude v příštích letech usilovat o organický růst a investice do svých silných aktiv. Společnost plánuje, že její kapitálové výdaje se letos budou pohybovat mezi 27 a 29 miliardami dolarů a mezi lety 2026 a 2030 se zvýší na 28 až 33 miliard dolarů ročně. Tento rozpočet bude zaměřen na aktiva s nízkými náklady a nízkými emisemi uhlíku, což je v souladu s celosvětovými ekologickými snahami. ExxonMobil očekává, že do roku 2030 zvýší svou těžbu ropy a zemního plynu na 5,4 milionu barelů ropného ekvivalentu denně (BOE/d), což je nárůst oproti loňským 4,6 milionu BOE/d.

Zhruba 60 % této produkce by mělo pocházet z výhodných aktiv, jako je oblast Permian, Guyana a LNG, což je nárůst oproti loňskému podílu 50 %. Exxon se rovněž soustředí na růst v oblasti produkčních řešení, jako je rafinace a chemie, přičemž zaměřuje své investice na produkty s vyšší přidanou hodnotou.

ExxonMobil (XOM) se také zaměřuje na strukturální úspory nákladů. Cílem je do roku 2030 snížit náklady o dalších 7 miliard dolarů, což se připojí k úsporám 11 miliard dolarů, které společnost dosáhla od roku 2019. Tyto úspory budou dosaženy zjednodušením obchodních procesů, optimalizací dodavatelských řetězců a modernizací technologií. Tyto kroky pomohou společnosti udržet její konkurenční výhodu a zároveň zvyšovat efektivitu jejího podnikání.

ExxonMobil odhaduje, že do roku 2030 investuje do velkých projektů, včetně těch v oblasti Permské oblasti, přibližně 140 miliard dolarů. Díky těmto investicím by měla společnost zvýšit své cash flow z loňských 55 miliard dolarů na více než 80 miliard dolarů ročně do roku 2030, což představuje složité roční tempo růstu o 8 %. To znamená, že Exxon bude v příštích letech generovat velké množství přebytečné hotovosti, kterou může vrátit akcionářům.

Pokud bude cena ropy kolem 65 dolarů za barel, ExxonMobil očekává, že do roku 2030 vytvoří přebytečný peněžní tok ve výši přibližně 165 miliard dolarů. Tento přebytek bude využit k zpětnému odkupu akcií a výplatám dividend, což je pro investory velmi atraktivní, protože to znamená stabilní a rostoucí výnosy.

ExxonMobil se proslavila svou dlouhou historií pravidelných zvýšení dividend, které trvají již 42 let v řadě. Tento krok je výjimečný, protože pouze 4 % společností v indexu S&P 500 dosáhly takovéto kontinuity v zvyšování výplaty dividend. V roce 2024 vyplatila ExxonMobil akcionářům 16,7 miliardy dolarů na dividendách a nedávno zvýšila výplatu o 4 %. To dělá ExxonMobil atraktivní volbou pro investory hledající stabilitu a růst.

Kromě dividend se ExxonMobil soustředí i na zpětný odkup akcií, který v roce 2024 činil 19,3 miliardy dolarů. Tento krok zvýšil výnos pro akcionáře, přičemž se společnosti podařilo vygenerovat 36 miliard dolarů v hotovosti, což je více než všechny společnosti v S&P 500, kromě pěti největších. V současnosti Exxon plánuje odkoupit 20 miliard dolarů svých akcií v roce 2025 a 20 miliard dolarů v roce 2026. Tento trend by mohl pokračovat, pokud ceny ropy vzrostou, což by ještě více podpořilo růst pro akcionáře.

ExxonMobil se aktuálně nachází v silné pozici jako lídr v těžbě ropy a generování peněžních toků. Společnost dosáhla v loňském roce nejlepších zisků v odvětví a zároveň nejlepších peněžních toků z provozní činnosti. V příštích pěti letech očekává, že tento růst bude pokračovat, přičemž bude těžit z investic do výhodných aktiv a snahy o optimalizaci nákladů.

Tato strategie umožní společnosti ExxonMobil pokračovat v tvorbě přebytečné hotovosti, kterou může využít k navýšení dividend a zpětným odkupům akcií, což poskytne investorům stabilní a rostoucí výnosy. Vzhledem k těmto faktorům je ExxonMobil považována za jednu z nejzajímavějších dlouhodobých investičních příležitostí na trhu.

ExxonMobil má jasně definovaný plán pro růst v příštích pěti letech a sází na silné investice do svých výhodných aktiv a snížení strukturálních nákladů. Tento plán jí umožní generovat přebytečný cash flow, který bude vrácen akcionářům prostřednictvím dividend a zpětných odkupů akcií. S tímto přístupem se ExxonMobil zdá být solidní volbou pro investory hledající stabilitu, růst a dobrý výnos v dlouhodobém horizontu.

Валютная пара EUR/USD в течение понедельника попыталась продолжить рост, но во второй половине дня все же откатилась вниз. В принципе, сильного роста американской валюты мы вновь не увидели, потому что Дональд Трамп, даже когда не вводит новые тарифы, все равно вводит новые тарифы. Не далее, чем на выходных Трамп заявил, что некоторые виды электроники будут освобождены от тарифов за импорт, но в понедельник президент США отменил свое решение. Помимо этого, глава государства за океаном сообщил, что готовится ввести пошлины на все полупроводники. Таким образом, говорить мы можем по итогам новой эскалации торговой войны, но никак не наоборот.

С технической точки зрения, на часовом ТФ картина остается неизменной. Ни линии тренда, ни канала сформировать сейчас нельзя. В течение понедельника в Евросоюзе и США не было ни одного мало-мальски значимого события или публикации, но пара все равно показала высокую волатильность и несколько разворотов внутри дня. Поэтому мы продолжаем стоять на своем – движения сейчас очень сумбурные, а все хорошие торговые сигналы – это в большей степени случайность, нежели закономерность.

На 5-минутном ТФ мы вновь даже не стали выделять торговые сигналы. Все потому, что цена весь день игнорировала любые уровни, а линии индикатора Ишимоку пролегают далеко ниже текущих ценовых значений. Как мы уже говорили, движения максимально хаотичные. Сегодня Трамп введет новые пошлины – и доллар тут же полетит дальше в пропасть.

Последний отчет COT датирован 8 апреля. На иллюстрации выше отлично видно, что нетто-позиция некоммерческих трейдеров долгое время оставалась «бычьей», медведи с трудом перешли в зону собственного превосходства, но сейчас быки вновь владеют инициативой. Преимущество медведей тает на глазах после того, как Трамп вступил в должность президента США, а доллар с тех пор падает в бездну. Мы не можем сказать, что падение американской валюты однозначно продолжится, а отчеты COT – отображают настроение крупных игроков, которое в текущих обстоятельствах может очень быстро меняться.

Мы по-прежнему не видим никаких фундаментальных факторов для укрепления европейской валюты, зато появился один очень весомый фактор для падения американской. Может быть, еще несколько недель или месяцев пара будет корректироваться, но 16-летний нисходящий тренд не отменится так быстро.

В данное время красная и синяя линии вновь пересеклись, поэтому тенденция на рынке сейчас уже «бычья». В течение последней отчетной недели количество лонгов у группы Non-commercial выросло на 7 тысяч, а количество шортов – сократилось на 1,1 тысячи. Соответственно, нетто-позиция выросла на 8,1 тысячи контрактов.

Обзор пары EUR/USD. 15 апреля. Кто и где нашел повод для оптимизма?

Обзор пары GBP/USD. 15 апреля. Трамп дал, Трамп взял.

Торговые рекомендации и разбор сделок по GBP/USD на 15 апреля.

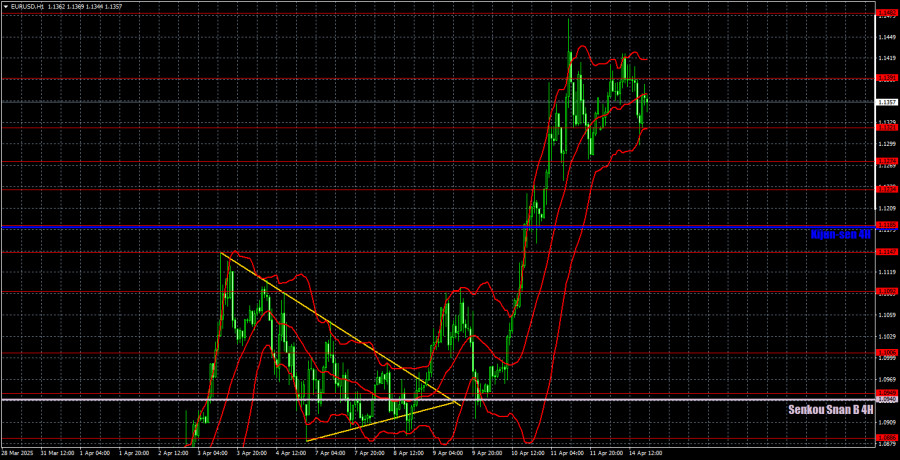

На часовом таймфрейме пара EUR/USD очень быстро возобновила восходящее движение, как только Трамп начал вводить новые тарифы. Мы считаем, что падение возобновится в среднесрочной перспективе, однако неизвестно, сколько еще рынок будет отрабатывать только «фактор Трампа». И где после этого окажется валютная пара. В данное время на рынках царит паника и хаос, поэтому если раньше мы не брались прогнозировать дальнейшее движение цены хотя бы на неделю вперед, то сейчас – тем более. Мы можем посоветовать сейчас лишь ждать, когда «кризис» минует или торговать только интрадей.

На 15 апреля мы выделяем следующие уровни для торговли — 1,0757, 1,0797, 1,0823, 1,0886, 1,0949, 1,1006, 1,1092, 1,1147, 1,1185, 1,1234, 1,1274, 1,1323, 1,1391, 1,1482, а также линии Сенкоу Спан Б (1,0940) и Киджун-сен (1,1182). Линии индикатора Ишимоку в течение дня могут перемещаться, что следует учитывать при определении торговых сигналов. Не забываем про выставление ордера Stop-Loss в безубыток, если цена прошла в верном направлении 15 пунктов. Это обезопасит от возможных убытков, если сигнал окажется ложным.

Во вторник самыми важными отчетами дня будут индексы экономических ожиданий ZEW по Евросоюзу и Германии, а также промышленное производство в ЕС. Вряд ли стоит говорить лишний раз, что эти отчеты не имеют сейчас никакого значения. Даже если они спровоцируют реакцию рынка, общий характер движения не изменится.

Ценовые уровни поддержки и сопротивления (resistance/support) – толстые красные линии, около которых движение может закончиться. Не являются источниками торговых сигналов;

Линии Киджун-сен и Сенкоу Спан Б – линии индикатора Ишимоку, перенесенные на часовой таймфрейм с 4-часового. Являются сильными линиями;

Уровни-экстремумы – тонкие красные линии, от которых ранее цена отскакивала. Являются источниками торговых сигналов;

Желтые линии – линии тренда, трендовые каналы и любые другие технические паттерны;

Индикатор 1 на графиках COT – размер нетто-позиции для каждой категории трейдеров.

БЫСТРЫЕ ССЫЛКИ