Americký prezident Donald Trump opět výrazně zasáhl do trhů a průmyslové politiky, když oznámil zdvojnásobení dovozních cel na ocel – z původních 25 % na 50 %. Tento krok, který představuje další eskalaci jeho dlouhodobé strategie obchodního protekcionismu, měl okamžitý dopad na burzu. Akcie amerických ocelářských a hliníkových společností v pondělním předburzovním obchodování prudce posílily, protože investoři očekávají zlepšení marží a zvýšenou konkurenceschopnost domácích producentů.

Zpráva o nových clech zazněla během volebního mítinku v Pensylvánii – státě, kde má ocelářství historicky silnou váhu v ekonomice i politice. Trump zde znovu zopakoval svůj závazek ochránit americký těžký průmysl, a to nejen slovy, ale i konkrétními ekonomickými opatřeními. Zdůraznil, že cílem je podpořit domácí produkci, zachovat pracovní místa a přinést nové investice do klíčových průmyslových oblastí USA.

Na trhu se tento signál projevil téměř okamžitě. Cleveland-Cliffs Inc (CLF) zaznamenal více než 25% nárůst hodnoty akcií, což z něj činí jednoho z hlavních vítězů dne. Nucor Corp (NUE) posílil o 11 % a Steel Dynamics Inc (STLD) o 5,9 %. Tyto pohyby ukazují, jak citlivý je trh na politická rozhodnutí, která ovlivňují mezinárodní obchod a domácí průmyslovou produkci.

Za tímto růstem ale nestojí jen cla. Podle Trumpova vyjádření má opatření podpořit také strategickou dohodu mezi japonským ocelářským gigantem Nippon Steel a americkou společností U.S. Steel, která se nyní nachází ve fázi integrace. Nippon Steel plánuje investovat 14 miliard dolarů do modernizace a rozvoje amerických oceláren – včetně 2,2 miliardy dolarů do závodu Mon Valley Works a dalších 7 miliard do výstavby a rekonstrukce provozů v Indianě, Alabamě, Arkansasu a Minnesotě.

Podle Trumpa má tato investice zachovat a vytvořit více než 100 000 pracovních míst, čímž by se stala největší investicí do amerického ocelářství v historii Pensylvánie. Součástí dohody je i bonus 5 000 dolarů pro každého zaměstnance U.S. Steel, což má přispět k udržení loajality pracovní síly.

United States Steel Corporation (X)

Prezident odborového svazu United Steelworkers označil spojení Nippon Steel a U.S. Steel za fúzi, čímž uznal, že jde o víc než jen investici – o strategické partnerství, které může výrazně změnit postavení USA v globálním ocelářském průmyslu. Zároveň vyjádřil podporu Trumpovu postoji k ochraně amerických pracovníků a klíčových odvětví.

Reakce trhu byla podpořena i analýzami z Wall Street. Analytik BMO Capital Markets Katja Jancic například zvýšila hodnocení společnosti Nucor z „Market Perform“ na „Outperform“, s odůvodněním, že firma má vynikající pozici pro další růst. Upozornila, že Nucor realizuje víceletý plán organického růstu, který může přinést nejen vyšší ziskovost, ale i vyšší volné peněžní toky v průběhu celého hospodářského cyklu.

Na druhé straně, kanadská společnost Algoma Central Corporation byla označena za „relativního poraženého v oblasti cel“, a její hodnocení bylo sníženo. To ilustruje, jak se cla mohou stát nástrojem, který přerozděluje výhodu mezi regionálními trhy – v tomto případě ve prospěch USA a na úkor sousední Kanady.

I když je bezprostřední dopad pro americké oceláře pozitivní, analytici varují, že dlouhodobé důsledky zvýšení cel mohou být složitější. Vyšší ceny oceli a hliníku mohou negativně ovlivnit průmyslové odvětví, které tyto suroviny používá – například automobilový nebo stavební sektor. Zároveň se očekávají odvetná opatření ze strany Kanady a dalších obchodních partnerů, což by mohlo ohrozit širší obchodní rovnováhu.

Zatím ale trhy reagují optimisticky. Investoři sázejí na to, že v krátkodobém horizontu cla zvýší marže domácích producentů a přinesou lepší výsledky v dalších čtvrtletích. Ocelářství se tak opět dostává do centra pozornosti – nejen ekonomicky, ale i politicky.

Экономика еврозоны проявляет удивительную устойчивость, но это не помогает EUR/USD. В центре внимания инвесторов находятся вопросы выбора Дональдом Трампом нового главы ФРС и реакции ЕЦБ на недавнее укрепление евро. В его основе лежит слабость доллара США, обусловленная желаниями Белого дома, а не макроэкономической статистикой.

В четвертом квартале ВВП валютного блока расширился на 0,3%, превысив прогнозы экспертов Bloomberg. Лучше оценок выглядели три из четырех крупнейших экономик еврозоны – Германия, Италия и Испания. Причем последняя подтвердила статус локомотива роста, расширившись на 0,8%.

Динамика европейской экономики

Позитивные цифры по ВВП усиливают аргументы в пользу удержания ставки по депозитам на уровне 2% на февральском заседании Управляющего совета. Рынки больше интересует, станет ли ЕЦБ проявлять недовольство недавним взлетом EURUSD. В теории укрепление евро может сдерживать инфляцию. Это создаст основания для смягчения денежно-кредитной политики, которого никто не ждет. Напротив, доля ожидающих повышения ставок в 2026-2027 экспертов Bloomberg выросла с 25% до 33%.

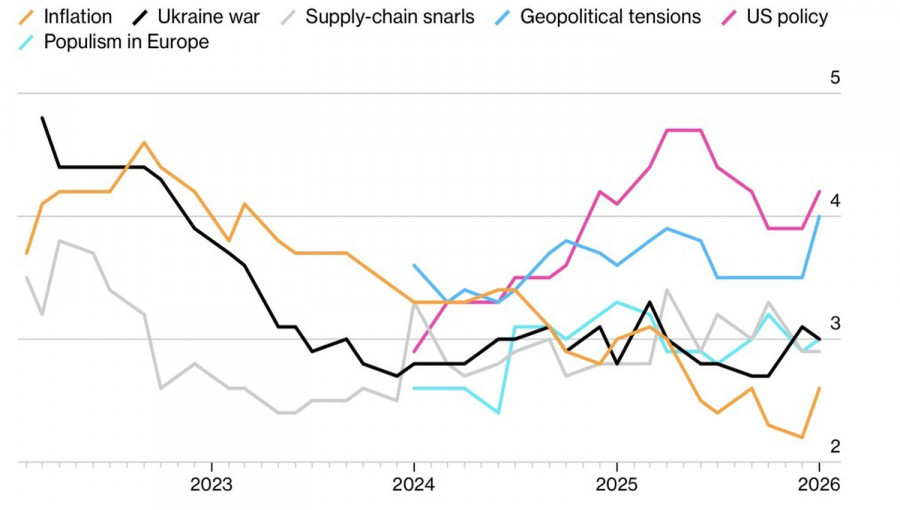

Респонденты считают политику Белого дома и геополитику главными рисками для экономики валютного блока. Их тревожность вокруг последней возросла на фоне намерений Дональда Трампа купить Гренландию, связанных с этим тарифных угроз и отступления президента США.

Динамика основных рисков для экономики еврозоны

Тем временем хозяин Белого дома, согласно инсайду из американской администрации, готов сделать Кевина Уорша председателем ФРС. Инвесторы посчитали, что такой выбор был бы хорошей новостью для доллара США. В прошлом Уорш приветствовал сокращение баланса и выступал в качестве «ястреба» в бытность чиновников FOMC. Однако сейчас его позиция должна коренным образом измениться, чтобы угодить Дональду Трампу. И действительно, фаворит не так давно критиковал Федрезерв за слишком медленное снижение ставок.

Сам президент США оказался недоволен вердиктом ФРС об их удержании на январском заседании Комитета. По его словам, из-за огромного количества денег, поступающий в Соединенные Штаты благодаря тарифам, ставки должны быть ниже, чем в любой другой стране мира. На 2-3 пункта меньше, чем текущие 3,75%.

Рынки отнеслись к спичу Дональда Трампа гораздо более спокойно, чем к его недавнему высказыванию о поддержке падения курса доллара США. Желания хозяина Белого дома по этим двух вопросам хорошо известны. Другое дело, сможет ли он их реализовать? Для этого необходимо по меньшей мере коренным образом изменить состав FOMC.

Технически на дневном графике EUR/USD имеет место попытка «медведей» отыграть внутренний бар. Первый штурм его нижней границы на 1,1905 завершился неудачей. Однако успех повторного штурма может стать основанием для продаж. К покупкам имеет смысл вернуться выше 1,2000.

БЫСТРЫЕ ССЫЛКИ