Evropské burzy, zejména Deutsche Boerse a Euronext, zintenzivňují své úsilí, aby zabránily odlivu firem, které se rozhodují uvést své akcie na trh ve Spojených státech místo v Evropě. Tento trend v posledních letech zesílil, protože americké trhy nabízejí hlubší kapitálové zdroje a podle mnoha investorů také vyšší ocenění při primárních veřejných nabídkách (IPO). Oba burzovní operátoři se proto snaží tento narativ zpochybnit a přesvědčit firmy, že zůstat v Evropě může být nejen výhodnější, ale také bezpečnější.

Deutsche Boerse, která provozuje frankfurtskou burzu, rozeslala v posledních týdnech německým firmám a IPO poradcům dokument, ve kterém upozorňuje na nevýhody vstupu na americké trhy. Patří mezi ně slabší výkonnost akcií po uvedení na trh, vyšší náklady na provoz a především vyšší riziko soudních sporů, které může firmám významně ztížit fungování. Podle dat, která burza zveřejnila, se asi dvě třetiny firem, které vstoupily na burzu v Evropě, dostaly během prvního dne do zisku, zatímco v USA se to podařilo pouze polovině evropských společností.

Kromě toho Deutsche Boerse analyzovala dlouhodobou výkonnost akcií. Zjistila, že IPO evropských společností na domácích trzích mají lepší výsledky než ty na amerických burzách. Od roku 2004 zaznamenaly firmy vstupující na frankfurtskou burzu v průměru nárůst o 24 %, zatímco německé společnosti kotované v USA zažily průměrný pokles o 13 %. Jako příklady uvádí známé firmy jako Trivago nebo Mytheresa, které si na amerických trzích vedly podprůměrně.

Podobnou iniciativu plánuje i Euronext, který provozuje burzy ve městech jako Amsterdam nebo Paříž. Mluvčí společnosti potvrdil, že burza chystá dokument, který má rovněž vyvrátit mýtus o vyšším ocenění firem kótovaných v USA. Euronext a Deutsche Boerse tak společně formují jednotný evropský hlas, který má ukázat, že evropské trhy mají co nabídnout a že New York není jedinou bránou ke kapitálu.

Vedoucí kapitálových trhů a korporátních služeb Deutsche Boerse Stefan Maassen zdůraznil, že hlavním soupeřem nejsou jednotlivé evropské burzy navzájem, ale americké trhy jako celek. To ukazuje na zvyšující se potřebu jednotné evropské strategie a spolupráce mezi hlavními finančními centry.

Evropské burzy jsou závislé na poplatcích z primárních emisí a z obchodování, a proto se jejich snaha o udržení kotací chápe také jako součást ekonomické politiky zaměřené na přilákání investic. Úspěšná burza totiž nejen posiluje daný region ekonomicky, ale také zajišťuje lepší přístup k financování pro domácí podniky a startupy.

Jedním z hlavních problémů zůstává menší hloubka evropských kapitálových trhů. Index S&P 500 má podle údajů LSEG čtyřnásobně vyšší tržní kapitalizaci než evropský index Stoxx 600 – konkrétně 49,5 bilionu dolarů oproti výrazně nižší evropské hodnotě. Tento nepoměr je jedním z důvodů, proč firmy často volí americké burzy, které nabízejí větší likviditu a širší investorskou základnu.

Evropské instituce se proto snaží tento rozdíl snížit. Zvažují regulatorní úpravy a zjednodušení pravidel vstupu na burzu, aby byly evropské trhy přístupnější. V březnu například londýnská burza rozeslala dokument s názvem „Vyvracíme mýty“, který měl přesvědčit firmy, že i v Londýně lze dosáhnout vysokého ocenění a že výhody amerických trhů jsou často přeceňovány.

Výzkum New Financial zjistil, že za posledních deset let přibližně 130 evropských firem v hodnotě 667 miliard dolarů vstoupilo na americký trh nebo tam přesunulo svou hlavní kotaci. Přesto však 70 % těchto společností nyní obchoduje pod svou původní emisní cenou, což zpochybňuje argumenty o dlouhodobé výhodnosti amerických IPO. Průměrný pokles hodnoty činí podle tohoto výzkumu 9 %.

Generální ředitel Deutsche Bank Christian Sewing při projevu v Berlíně uvedl, že je potřeba více propagovat výhody evropských trhů, a to nejen v zahraničí, ale i doma v Evropě, kde důvěra investorů i podnikatelů oslabuje. Podle něj Evropa musí více věřit sama sobě, pokud chce zůstat konkurenceschopná.

Nicméně někteří odborníci jako Eva-Maria Wiecko ze společnosti Rothschild & Co zůstávají skeptičtí. Upozorňují, že navzdory iniciativám zůstávají americké trhy dominantní, a že nedávné přesuny zpět do Evropy představují jen zlomek celkového trendu. Přesto se podle evropských burz objevují náznaky změny. Politická a celní nejistota v USA, vyšší riziko sporů a rostoucí důvěra v evropské kapitálové trhy by mohly v budoucnu pomoci vyrovnat podmínky.

Otázka, kde se budou evropské firmy v budoucnu kótovat, tak zůstává otevřená. Boj mezi Evropou a Spojenými státy o IPO ještě zdaleka neskončil.

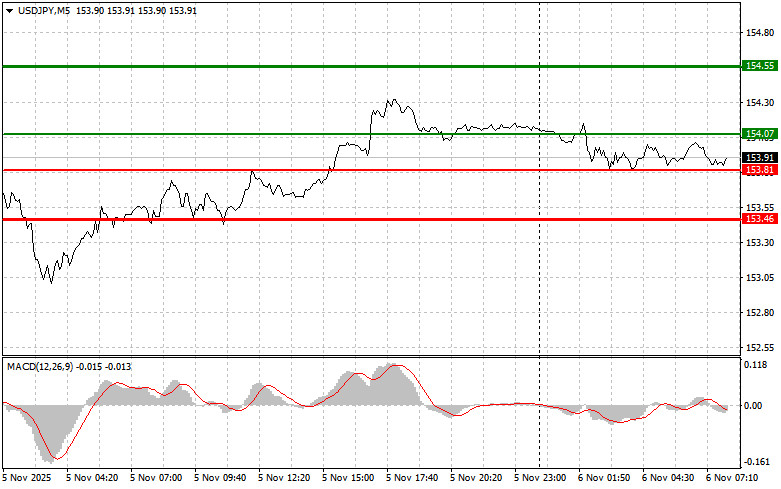

تزامن اختبار مستوى السعر عند 153.88 مع بدء مؤشر MACD في التحرك نحو الأسفل من علامة الصفر، مما حد من الإمكانات الصعودية للزوج. لهذا السبب، لم أشترِ الدولار وفوت حركة صعودية طفيفة.

ضعف الين الياباني مقابل الدولار بعد أن جاء تقرير ADP عن سوق العمل الأمريكي أعلى من توقعات الاقتصاديين. هذا الارتفاع غير المتوقع في التفاؤل بشأن الاقتصاد الأمريكي أثار استجابة فورية في سوق العملات، مما أدى إلى زيادة حادة في الطلب على الدولار وبالتالي انخفاض الين، الذي يُنظر إليه تقليديًا كعملة ملاذ آمن. تنبع الحساسية تجاه بيانات ADP من البيئة الاقتصادية الكلية الحالية. يراقب المستثمرون عن كثب أي إشارات من سوق العمل يمكن أن تشير إلى كيفية تصرف الاحتياطي الفيدرالي. تعزز بيانات التوظيف القوية، مثل تقرير ADP، التوقعات بأن الفيدرالي سيعود إلى موقف الانتظار والترقب لكبح التضخم، مما يجعل الدولار أكثر جاذبية للمستثمرين.

من ناحية أخرى، في حين أن بنك اليابان يعد برفع الأسعار، إلا أنه لا يزال يحافظ على التوقف في هذه القضية، مما يزيد من توسيع الفجوة بين عوائد الأصول في الولايات المتحدة واليابان. هذا الاختلاف في أسعار الفائدة هو عامل رئيسي يحدد حركة رأس المال بين البلدين، والأسعار الأعلى في الولايات المتحدة تضغط على الين.

بالنسبة لاستراتيجية اليوم داخل اليوم، سأعتمد بشكل أساسي على تنفيذ السيناريوهات #1 و #2.

السيناريو #1: أخطط لشراء USD/JPY اليوم عند الوصول إلى نقطة دخول حول 154.07 (الخط الأخضر على الرسم البياني)، مستهدفًا التحرك إلى 154.55 (الخط الأخضر الأثخن على الرسم البياني). عند حوالي 154.55، سأخرج من مراكزي الطويلة وأفتح مركز بيع في الاتجاه المعاكس (متوقعًا تحركًا بمقدار 30-35 نقطة في الاتجاه المعاكس من هذا المستوى). من الأفضل العودة لشراء الزوج خلال التصحيحات والانخفاضات الكبيرة في USD/JPY. مهم: قبل الشراء، تأكد من أن مؤشر MACD فوق علامة الصفر ويبدأ في التحرك صعودًا.

السيناريو #2: أخطط أيضًا لشراء USD/JPY اليوم إذا اختبر السعر مستوى 153.81 مرتين بينما يكون مؤشر MACD في منطقة التشبع البيعي. سيحد هذا من الإمكانات الهبوطية للزوج ويؤدي إلى انعكاس السوق صعودًا. يمكن توقع زيادة نحو المستويات المعاكسة 154.07 و154.55.

السيناريو #1: أخطط لبيع USD/JPY اليوم فقط بعد اختراق مستوى 153.81 (الخط الأحمر على الرسم البياني)، مما سيؤدي إلى انخفاض سريع في الزوج. الهدف الرئيسي للبائعين سيكون مستوى 153.46، حيث أخطط للخروج من مراكزي القصيرة والشراء فورًا في الاتجاه المعاكس (متوقعًا تحركًا بمقدار 20-25 نقطة في الاتجاه المعاكس من هذا المستوى). من الأفضل البيع عند أعلى مستوى ممكن. مهم: قبل البيع، تأكد من أن مؤشر MACD تحت علامة الصفر ويبدأ في التحرك هبوطًا.

السيناريو #2: أخطط أيضًا لبيع USD/JPY اليوم إذا اختبر السعر مستوى 154.07 مرتين بينما يكون مؤشر MACD في منطقة التشبع الشرائي. سيحد هذا من الإمكانات الصعودية للزوج ويؤدي إلى انعكاس السوق هبوطًا. يمكن توقع انخفاض نحو المستويات المعاكسة 153.81 و153.46.

مهم: يجب على المتداولين المبتدئين في سوق الفوركس أن يكونوا حذرين للغاية عند اتخاذ قرارات الدخول في التداول. من الأفضل البقاء خارج السوق قبل صدور التقارير الأساسية الهامة لتجنب الوقوع في تقلبات الأسعار الحادة. إذا قررت التداول أثناء صدور الأخبار، يجب دائمًا وضع أوامر وقف الخسارة لتقليل الخسائر. بدون وضع أوامر وقف الخسارة، يمكنك أن تفقد بسرعة كامل إيداعك، خاصة إذا لم تستخدم إدارة الأموال وتداولت بأحجام كبيرة.

وتذكر أن التداول الناجح يتطلب وجود خطة تداول واضحة، مثل التي قدمتها أعلاه. القرارات التداولية العفوية بناءً على الوضع الحالي للسوق هي استراتيجية خاسرة بطبيعتها للمتداولين اليوميين.

روابط سريعة