Společnost Goldman Sachs v posledních letech čelila několika výzvám, které vedly k určitému zpomalení jejího hlavního podnikání.

Zpomalení kapitálových trhů, útlum v oblasti fúzí a akvizic a ukončení spotřebitelského bankovnictví způsobily pokles hodnoty akcií. Nicméně od listopadu 2023 vzrostly akcie Goldman Sachs o 116 %, což naznačuje, že investoři začínají věřit v její další růst.

Tento dramatický nárůst ceny akcií vyvolává otázku, zda je nyní vhodná doba na investici do Goldman Sachs (GS). Pokud se rozhodujete, zda nakoupit akcie této významné investiční banky, je důležité zvážit několik klíčových faktorů.

Goldman Sachs patří mezi nejvýznamnější investiční banky v USA a její hlavní zaměření spočívá v kapitálových trzích, fúzích a akvizicích (M&A) a primárních veřejných nabídkách akcií (IPO).

Po rekordním roce 2021 došlo v letech 2022 a 2023 k výraznému poklesu transakční aktivity. To bylo způsobeno především zvyšujícími se úrokovými sazbami a celkovou nejistotou na finančních trzích. Firmy i investoři vyčkávali, zda inflace a měnová politika umožní stabilnější prostředí pro investice.

Goldman Sachs na tuto situaci reagovala strategickým ukončením ztrátového spotřebitelského bankovnictví a zaměřila se na klíčové segmenty svého podnikání. A tato strategie se začala vyplácet. Ve čtvrtém čtvrtletí 2024 společnost překonala očekávání analytiků, když vykázala:

Tyto výsledky jsou silným signálem, že kapitálové trhy ožívají a Goldman Sachs se vrací do hry.

Růst kapitálových trhů potvrzují i údaje od EY-Parthenon Deal Barometer, podle nichž v roce 2024 vzrostl počet fúzí a akvizic o 11 % u firem a o 20 % u soukromého kapitálu.

Podobný trend lze vidět i u primárních veřejných nabídek akcií. Počet IPO v USA v roce 2024 vzrostl o 28 % a výnosy z těchto obchodů se zvýšily o 48 %. Tento trend ukazuje zvyšující se chuť investorů k riziku, což je skvělá zpráva pro Goldman Sachs.

Optimismus ohledně dalšího růstu Goldman Sachs vyjádřil generální ředitel David Solomon, který zdůraznil, že po amerických prezidentských volbách došlo k významnému posunu v důvěře investorů.

Podobně finanční ředitel Denis Coleman uvedl, že banka očekává v roce 2025 další růst fúzí, akvizic a IPO, což by mělo vést k dalšímu zvyšování příjmů.

Stejný názor mají i analytici Morgan Stanley, kteří tvrdí, že se právě nacházíme na začátku několikaletého růstového cyklu kapitálových trhů. Goldman Sachs by podle nich měla být jednou z největších vítězných firem v tomto sektoru.

Jedním z faktorů, které mohou ovlivnit budoucnost investičního bankovnictví, jsou regulační změny. Bidenova administrativa byla vůči velkým fúzím a akvizicím poměrně skeptická a společnosti musely splnit přísné podmínky k jejich schválení. Například:

Očekává se, že Trumpova administrativa by mohla zmírnit regulační prostředí a umožnit více fúzí a akvizic, což by mohlo být pro Goldman Sachs pozitivní. Hlavní ekonom společnosti EY Gregory Daco uvedl, že Trump bude prosazovat deregulaci, což by mohlo podpořit růst investičního bankovnictví.

Investoři mohou váhat, zda nyní nakoupit akcie Goldman Sachs po jejich 116% růstu za poslední rok. Nicméně akcie se stále obchodují za rozumný násobek zisku, přibližně 14násobek očekávaného EPS pro letošní rok.

Důležité faktory podporující další růst:

Goldman Sachs se úspěšně zotavila z problémů minulých let a její hlavní podnikání se vrací k růstu. Oživení kapitálových trhů, rostoucí počet fúzí a IPO a potenciálně uvolněnější regulační prostředí vytvářejí příznivé podmínky pro další růst akcií.

Přestože cena akcií v posledním roce výrazně vzrostla, stále se obchodují za rozumnou valuaci a očekávaný růstový trend z nich dělá atraktivní investiční příležitost. Pro dlouhodobé investory, kteří věří v sílu kapitálových trhů, Goldman Sachs zůstává solidní volbou.

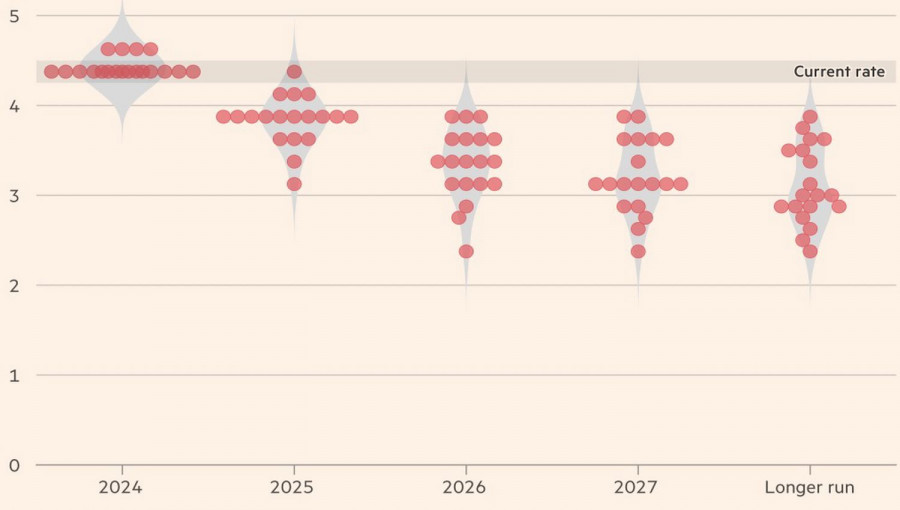

غالبًا ما تضخم المخاوف المخاطر. تشير توقعات لجنة السوق المفتوحة الفيدرالية لشهر ديسمبر إلى خفضين في أسعار الفائدة بمقدار 25 نقطة أساس لكل منهما في عام 2025، لكن المستثمرين القلقين فسروا ذلك على أنه نهاية دورة التيسير النقدي للاحتياطي الفيدرالي. ونتيجة لذلك، ارتفعت عوائد سندات الخزانة الأمريكية بأسرع وتيرة لها منذ عام 2013، وانخفض زوج اليورو/الدولار الأمريكي إلى أدنى مستوى له منذ عامين. هل انتهى التيسير النقدي؟

يخصص سوق العقود الآجلة احتمالًا بنسبة 91% بأن يظل معدل الأموال الفيدرالية عند 4.5% في يناير وفرصة بنسبة 51% بأن يحتفظ الاحتياطي الفيدرالي بهذا التوقف حتى مارس. يحتاج البنك المركزي إلى وقت لتقييم اتجاهات التضخم. وفقًا لتوقعاته، سيكون مؤشر نفقات الاستهلاك الشخصي (PCE) عند 2.5% في عام 2025، مرتفعًا عن التقدير السابق البالغ 2.2%. ومع ذلك، من المحتمل أن هذا الرقم لا يأخذ في الاعتبار تأثير التعريفات الجمركية التي فرضها دونالد ترامب على الاقتصاد الأمريكي.

تشير أبحاث Goldman Sachs إلى أن التعريفات الجمركية على الواردات ستضيف 0.3 نقطة مئوية إلى التضخم الأساسي في الولايات المتحدة، مع تلاشي معظم التأثير بحلول عام 2026. وعلى الرغم من أن هذه الزيادة ليست كبيرة، إلا أنه بالنظر إلى مستويات مؤشر أسعار المستهلك المرتفعة بالفعل ومدة بقاء التضخم فوق الهدف البالغ 2%، قد يختار الاحتياطي الفيدرالي توخي الحذر والامتناع عن خفض معدلات الفائدة بشكل أكبر.

من المحتمل أن يثير هذا الموقف الحذر غضب دونالد ترامب، الذي قد يتهم الاحتياطي الفيدرالي بتخفيف السياسة النقدية تحت قيادة الديمقراطيين بينما يوقفها تحت حكم الجمهوريين. ومع ذلك، بناءً على تعليقات جيروم باول، يبدو أن الاحتياطي الفيدرالي مصمم في نهجه.

عارض أحد الأعضاء الـ 12 المصوتين في اللجنة الفيدرالية للسوق المفتوحة خفض الفائدة في ديسمبر، ولا يرى 14 من أصل 19 مشاركًا أن معدل الأموال الفيدرالية سينخفض إلى أقل من 4% بحلول نهاية عام 2025. وقد دفعت هذه الحقائق محللي الفوركس إلى وصف سياسة التيسير بأنها "خفض متشدد"، مما عزز الدولار الأمريكي مقابل العملات العالمية الرئيسية، بما في ذلك اليورو.

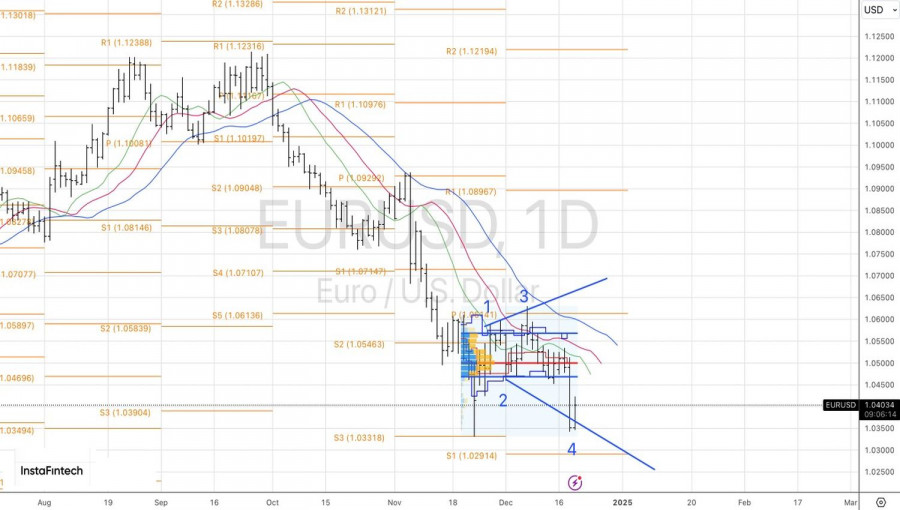

إذا كانت دورة التيسير النقدي للاحتياطي الفيدرالي قد انتهت بالفعل بينما يستمر البنك المركزي الأوروبي في خفض معدلات الفائدة، فإن اليورو يواجه مشكلة. يبدو أن التكافؤ في سعر صرف اليورو/الدولار الأمريكي هو رد فعل طبيعي على تباين السياسات—على الرغم من أن الأمور قد تكون أسوأ. في عام 2000، انخفض سعر صرف اليورو/الدولار الأمريكي إلى 0.825 وتداول تحت مستوى التكافؤ من ديسمبر 1999 إلى أغسطس 2002. الزمن سيكشف كيف ستتطور الأمور هذه المرة.

بينما تستوعب الأسواق نتائج اجتماع اللجنة الفيدرالية للسوق المفتوحة في ديسمبر وتناقش مدة توقف الاحتياطي الفيدرالي، يقوم بعض المضاربين بجني الأرباح من المراكز القصيرة، مما يسمح لليورو بالارتفاع قليلاً. ولكن إلى متى يمكن للمضاربين على الارتفاع الحفاظ على هذا الزخم؟

من الناحية الفنية، لا يزال الرسم البياني اليومي يترك مجالاً لنمط "الوتد المتسع" للظهور، على الرغم من أنه يبدو غير مرجح. الشرط الضروري لذلك هو عودة الزوج إلى قيمته العادلة عند 1.050. ومع ضآلة احتمالات حدوث ذلك، يبقى التركيز على بيع اليورو نحو 1.012 و1.000 دولار.

روابط سريعة