Společnost Goldman Sachs v posledních letech čelila několika výzvám, které vedly k určitému zpomalení jejího hlavního podnikání.

Zpomalení kapitálových trhů, útlum v oblasti fúzí a akvizic a ukončení spotřebitelského bankovnictví způsobily pokles hodnoty akcií. Nicméně od listopadu 2023 vzrostly akcie Goldman Sachs o 116 %, což naznačuje, že investoři začínají věřit v její další růst.

Tento dramatický nárůst ceny akcií vyvolává otázku, zda je nyní vhodná doba na investici do Goldman Sachs (GS). Pokud se rozhodujete, zda nakoupit akcie této významné investiční banky, je důležité zvážit několik klíčových faktorů.

Goldman Sachs patří mezi nejvýznamnější investiční banky v USA a její hlavní zaměření spočívá v kapitálových trzích, fúzích a akvizicích (M&A) a primárních veřejných nabídkách akcií (IPO).

Po rekordním roce 2021 došlo v letech 2022 a 2023 k výraznému poklesu transakční aktivity. To bylo způsobeno především zvyšujícími se úrokovými sazbami a celkovou nejistotou na finančních trzích. Firmy i investoři vyčkávali, zda inflace a měnová politika umožní stabilnější prostředí pro investice.

Goldman Sachs na tuto situaci reagovala strategickým ukončením ztrátového spotřebitelského bankovnictví a zaměřila se na klíčové segmenty svého podnikání. A tato strategie se začala vyplácet. Ve čtvrtém čtvrtletí 2024 společnost překonala očekávání analytiků, když vykázala:

Tyto výsledky jsou silným signálem, že kapitálové trhy ožívají a Goldman Sachs se vrací do hry.

Růst kapitálových trhů potvrzují i údaje od EY-Parthenon Deal Barometer, podle nichž v roce 2024 vzrostl počet fúzí a akvizic o 11 % u firem a o 20 % u soukromého kapitálu.

Podobný trend lze vidět i u primárních veřejných nabídek akcií. Počet IPO v USA v roce 2024 vzrostl o 28 % a výnosy z těchto obchodů se zvýšily o 48 %. Tento trend ukazuje zvyšující se chuť investorů k riziku, což je skvělá zpráva pro Goldman Sachs.

Optimismus ohledně dalšího růstu Goldman Sachs vyjádřil generální ředitel David Solomon, který zdůraznil, že po amerických prezidentských volbách došlo k významnému posunu v důvěře investorů.

Podobně finanční ředitel Denis Coleman uvedl, že banka očekává v roce 2025 další růst fúzí, akvizic a IPO, což by mělo vést k dalšímu zvyšování příjmů.

Stejný názor mají i analytici Morgan Stanley, kteří tvrdí, že se právě nacházíme na začátku několikaletého růstového cyklu kapitálových trhů. Goldman Sachs by podle nich měla být jednou z největších vítězných firem v tomto sektoru.

Jedním z faktorů, které mohou ovlivnit budoucnost investičního bankovnictví, jsou regulační změny. Bidenova administrativa byla vůči velkým fúzím a akvizicím poměrně skeptická a společnosti musely splnit přísné podmínky k jejich schválení. Například:

Očekává se, že Trumpova administrativa by mohla zmírnit regulační prostředí a umožnit více fúzí a akvizic, což by mohlo být pro Goldman Sachs pozitivní. Hlavní ekonom společnosti EY Gregory Daco uvedl, že Trump bude prosazovat deregulaci, což by mohlo podpořit růst investičního bankovnictví.

Investoři mohou váhat, zda nyní nakoupit akcie Goldman Sachs po jejich 116% růstu za poslední rok. Nicméně akcie se stále obchodují za rozumný násobek zisku, přibližně 14násobek očekávaného EPS pro letošní rok.

Důležité faktory podporující další růst:

Goldman Sachs se úspěšně zotavila z problémů minulých let a její hlavní podnikání se vrací k růstu. Oživení kapitálových trhů, rostoucí počet fúzí a IPO a potenciálně uvolněnější regulační prostředí vytvářejí příznivé podmínky pro další růst akcií.

Přestože cena akcií v posledním roce výrazně vzrostla, stále se obchodují za rozumnou valuaci a očekávaný růstový trend z nich dělá atraktivní investiční příležitost. Pro dlouhodobé investory, kteří věří v sílu kapitálových trhů, Goldman Sachs zůstává solidní volbou.

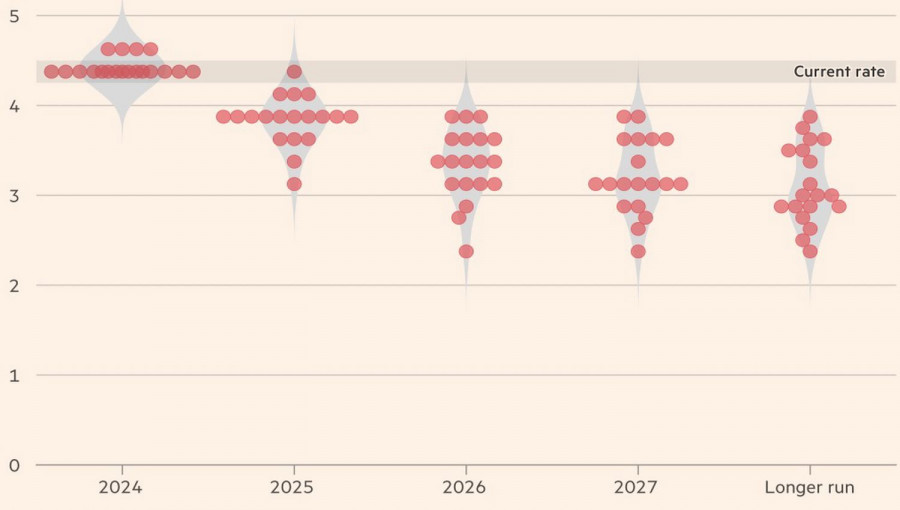

Ketakutan tidak jarang akan semakin meningkatkan risiko. Rapat FOMC di bulan Desember memperkirakan dua kali pemotongan suku bunga sebesar 25 basis poin masing-masing pada tahun 2025, namun investor yang resah mengartikan ini sebagai akhir dari periode pelonggaran moneter oleh Federal Reserve. Akibatnya, imbal hasil Treasury AS melesat naik dengan kecepatan tercepat sejak tahun 2013, sementara EUR/USD terjun ke level terendah dalam dua tahun. Apakah pelonggaran moneter sudah berakhir?

Pasar berjangka memperlihatkan adanya kemungkinan 91% bahwa suku bunga dana federal akan tetap di angka 4,5% pada bulan Januari, dengan peluang 51% bahwa The Fed akan mempertahankan kebijakan ini hingga Maret. Bank sentral memerlukan waktu untuk menganalisis tren inflasi. Menurut prediksinya, indeks pengeluaran konsumsi pribadi (PCE) diprediksi akan mencapai 2,5% di tahun 2025, melonjak dari proyeksi sebelumnya yaitu 2,2%. Namun, angka ini kemungkinan tidak mencerminkan dampak dari tarif yang diberlakukan oleh Donald Trump terhadap perekonomian AS.

Studi dari Goldman Sachs menunjukkan bahwa tarif impor akan menambah 0,3 poin persentase terhadap inflasi inti di AS, dengan sebagian besar dampaknya diperkirakan akan hilang pada tahun 2026. Walaupun ini bukanlah peningkatan signifikan, mengingat tinggi CPI yang sudah ada dan inflasi yang tetap di atas target 2%, The Fed mungkin akan lebih berhati-hati dan cenderung menunda keputusan untuk menurunkan suku bunga lebih lanjut.

Sikap berhati-hati ini mungkin akan memicu kemarahan Donald Trump, yang kemungkinan akan menuduh The Fed mengadopsi kebijakan moneter longgar di era pemerintahan Demokrat, sedangkan di bawah pimpinan Republik dianggap lebih ketat. Namun, mendasarkan pada pernyataan Jerome Powell, The Fed nampaknya tetap pada pendiriannya.

Dari 12 anggota FOMC yang memiliki hak suara, hanya satu yang menentang pemotongan suku bunga di bulan Desember, sementara 14 dari 19 peserta tidak memperkirakan suku bunga dana federal akan turun di bawah 4% pada akhir tahun 2025. Data ini membuat analis Forex menyebut kebijakan pelonggaran ini sebagai "pemotongan hawkish," yang pada gilirannya memperkuat dolar AS terhadap mata uang utama global, termasuk euro.

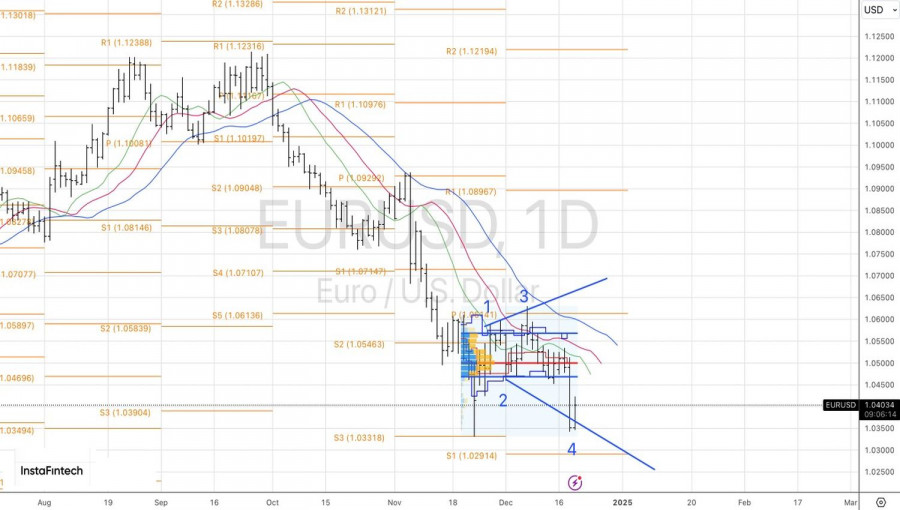

Apabila siklus pelonggaran moneter The Fed memang telah berakhir sementara Bank Sentral Eropa terus memangkas suku bunga, euro akan menghadapi tantangan. Paritas pasangan EUR/USD tampaknya merupakan respons alami terhadap perbedaan kebijakan, meskipun situasinya bisa menjadi lebih buruk. Pada tahun 2000, pasangan EUR/USD jatuh ke level 0,825 dan trading di bawah paritas dari Desember 1999 hingga Agustus 2002. Waktu akan menjelaskan jawaban bagaimana situasi ini berkembang kali ini.

Di tengah pasar yang mencerna hasil rapat FOMC Desember dan mendiskusikan lamanya jeda The Fed, beberapa spekulan mengambil keuntungan dengan short position, yang memberikan sedikit penguatan pada euro. Namun, seberapa lama para pembeli dapat mempertahankan momentum ini?

Dari sudut pandang teknis, grafik harian masih memperlihatkan potensi bagi pola "Broadening Wedge," meskipun tampak kurang memungkinkan. Syaratnya adalah pasangan ini harus kembali ke nilai wajarnya di 1. 050. Dengan kemungkinan itu sangat kecil, perhatian tetap tertuju pada penjualan euro mendekati $1. 012 dan $1. 000.

TAUTAN CEPAT