Společnost Goldman Sachs v posledních letech čelila několika výzvám, které vedly k určitému zpomalení jejího hlavního podnikání.

Zpomalení kapitálových trhů, útlum v oblasti fúzí a akvizic a ukončení spotřebitelského bankovnictví způsobily pokles hodnoty akcií. Nicméně od listopadu 2023 vzrostly akcie Goldman Sachs o 116 %, což naznačuje, že investoři začínají věřit v její další růst.

Tento dramatický nárůst ceny akcií vyvolává otázku, zda je nyní vhodná doba na investici do Goldman Sachs (GS). Pokud se rozhodujete, zda nakoupit akcie této významné investiční banky, je důležité zvážit několik klíčových faktorů.

Goldman Sachs patří mezi nejvýznamnější investiční banky v USA a její hlavní zaměření spočívá v kapitálových trzích, fúzích a akvizicích (M&A) a primárních veřejných nabídkách akcií (IPO).

Po rekordním roce 2021 došlo v letech 2022 a 2023 k výraznému poklesu transakční aktivity. To bylo způsobeno především zvyšujícími se úrokovými sazbami a celkovou nejistotou na finančních trzích. Firmy i investoři vyčkávali, zda inflace a měnová politika umožní stabilnější prostředí pro investice.

Goldman Sachs na tuto situaci reagovala strategickým ukončením ztrátového spotřebitelského bankovnictví a zaměřila se na klíčové segmenty svého podnikání. A tato strategie se začala vyplácet. Ve čtvrtém čtvrtletí 2024 společnost překonala očekávání analytiků, když vykázala:

Tyto výsledky jsou silným signálem, že kapitálové trhy ožívají a Goldman Sachs se vrací do hry.

Růst kapitálových trhů potvrzují i údaje od EY-Parthenon Deal Barometer, podle nichž v roce 2024 vzrostl počet fúzí a akvizic o 11 % u firem a o 20 % u soukromého kapitálu.

Podobný trend lze vidět i u primárních veřejných nabídek akcií. Počet IPO v USA v roce 2024 vzrostl o 28 % a výnosy z těchto obchodů se zvýšily o 48 %. Tento trend ukazuje zvyšující se chuť investorů k riziku, což je skvělá zpráva pro Goldman Sachs.

Optimismus ohledně dalšího růstu Goldman Sachs vyjádřil generální ředitel David Solomon, který zdůraznil, že po amerických prezidentských volbách došlo k významnému posunu v důvěře investorů.

Podobně finanční ředitel Denis Coleman uvedl, že banka očekává v roce 2025 další růst fúzí, akvizic a IPO, což by mělo vést k dalšímu zvyšování příjmů.

Stejný názor mají i analytici Morgan Stanley, kteří tvrdí, že se právě nacházíme na začátku několikaletého růstového cyklu kapitálových trhů. Goldman Sachs by podle nich měla být jednou z největších vítězných firem v tomto sektoru.

Jedním z faktorů, které mohou ovlivnit budoucnost investičního bankovnictví, jsou regulační změny. Bidenova administrativa byla vůči velkým fúzím a akvizicím poměrně skeptická a společnosti musely splnit přísné podmínky k jejich schválení. Například:

Očekává se, že Trumpova administrativa by mohla zmírnit regulační prostředí a umožnit více fúzí a akvizic, což by mohlo být pro Goldman Sachs pozitivní. Hlavní ekonom společnosti EY Gregory Daco uvedl, že Trump bude prosazovat deregulaci, což by mohlo podpořit růst investičního bankovnictví.

Investoři mohou váhat, zda nyní nakoupit akcie Goldman Sachs po jejich 116% růstu za poslední rok. Nicméně akcie se stále obchodují za rozumný násobek zisku, přibližně 14násobek očekávaného EPS pro letošní rok.

Důležité faktory podporující další růst:

Goldman Sachs se úspěšně zotavila z problémů minulých let a její hlavní podnikání se vrací k růstu. Oživení kapitálových trhů, rostoucí počet fúzí a IPO a potenciálně uvolněnější regulační prostředí vytvářejí příznivé podmínky pro další růst akcií.

Přestože cena akcií v posledním roce výrazně vzrostla, stále se obchodují za rozumnou valuaci a očekávaný růstový trend z nich dělá atraktivní investiční příležitost. Pro dlouhodobé investory, kteří věří v sílu kapitálových trhů, Goldman Sachs zůstává solidní volbou.

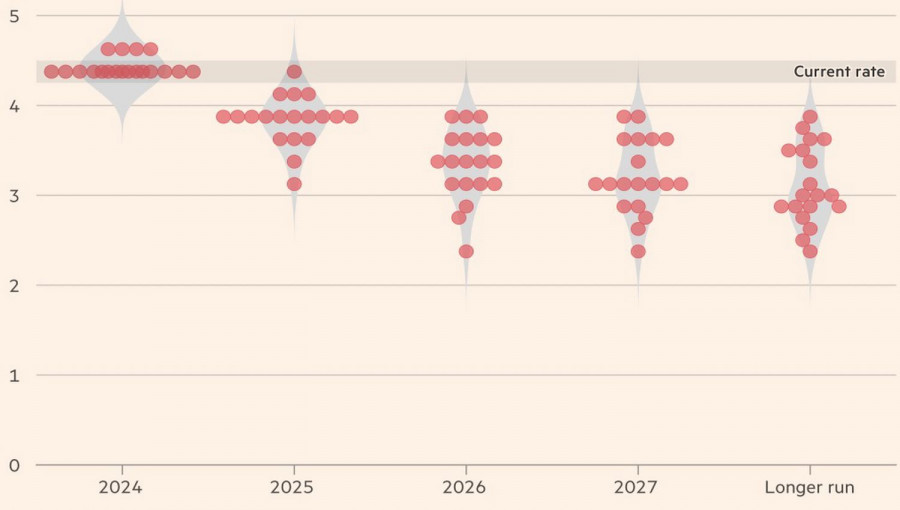

У страха глаза велики. Декабрьский прогноз FOMC предполагает два снижения ставки по федеральным фондам в 2025 по 25 б.п. каждое, но испуганные инвесторы посчитали, что ФРС завершила цикл монетарной экспансии. В результате доходность казначейских облигаций США подскочила за день наиболее быстрыми темпами с 2013, а EUR/USD рухнула к области двухлетнего дна. Неужели ослаблению денежно-кредитной политики пришел конец?

Срочный рынок выдает 91%-ю вероятность, что ставка по федеральным фондам останется на отметке 4,5% в январе и 51%-й шанс, что пауза ФРС продлится в марте. Центробанку необходимо выиграть время, чтобы оценить, как будет двигаться инфляция. По его прогнозам, индекс расходов на личное потребление в 2025 составит 2,5%, что выше предыдущей оценки PCE в 2,2%. Боюсь, что эта цифра не включает воздействия тарифов Дональда Трампа на американскую экономику.

Динамика рыночных ожиданий по ставке ФРС

Согласно исследованиям Goldman Sachs, пошлины на импорт увеличат базовую инфляцию в Штатах на 0,3 п.п. При этом большая часть эффекта исчезнет в 2026. Не так уж много, однако с учетом и без того повышенных значений CPI и длительности нахождения индикатора выше таргета 2%, ФРС может позволить себе быть осторожной и отказаться от снижения ставки по федеральным фондам.

Безусловно, это вызовет гнев Дональда Трампа. Он наверняка будет обвинять Центробанк в ослаблении денежно-кредитной политики во время нахождения у власти демократов и в паузе, когда у руля страной встали республиканцы. Впрочем, судя по комментариям Джерома Пауэлла, отказываться от своего мнения Федрезерв не намерен.

Один из 12 голосующих членов FOMC не поддержал снижения ставки по федеральным фондам в декабре, а 14 из 19 не видят ее ниже 4% в конце 2025. Такие факты позволили острословам на Forex назвать ослабление денежно-кредитной политики «ястребиной» резкой, которая привела к укреплению доллара США против основных мировых валют. И евро – не исключение.

Прогнозы ФРС по ставке по федеральным фондам

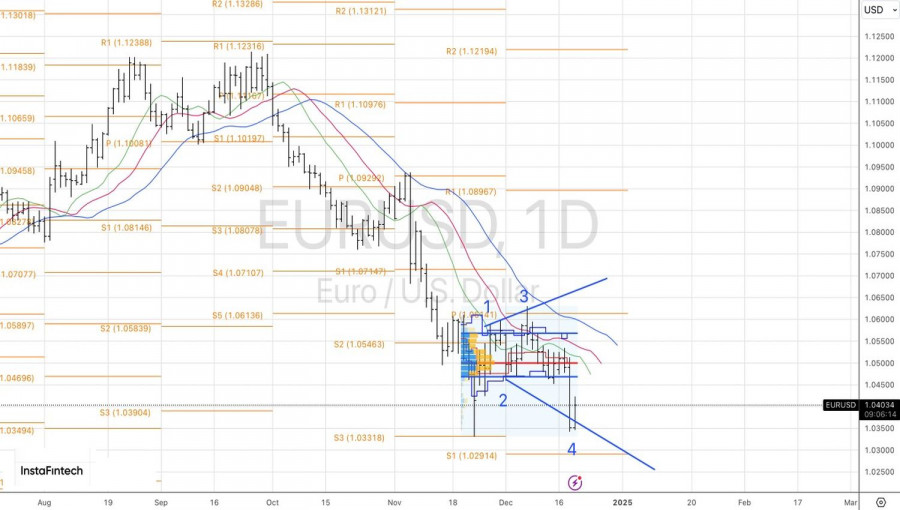

Если цикл ослабления денежно-кредитной политики ФРС завершен, а ЕЦБ будет продолжать снижать ставки, евро должен ждать беды. Паритет в основной валютной паре выглядит закономерной реакцией на дивергенцию, не было бы хуже! В 2000-м EURUSD опускалась к отметке 0,825 и торговалась ниже уровня 1 с декабря 1999 по август 2002. Посмотрим, что будет на этот раз.

Пока рынки переваривают итоги декабрьской встречи FOMC и рассуждают, как долго продлится пауза Федрезерва, часть спекулянтов фиксирует прибыль по шортам, что позволяет евро подрасти. Надолго ли хватит сил у «быков»?

Технически на дневном графике EUR/USD реализация паттерна Расширяющийся клин все еще возможна, но маловероятна. Необходимым условием является возвращение котировок пары к справедливой стоимости на 1,050. Шансов немного, поэтому делаем акцент на продажи евро в направлении $1,012 и $1,000.

БЫСТРЫЕ ССЫЛКИ