Společnost Goldman Sachs v posledních letech čelila několika výzvám, které vedly k určitému zpomalení jejího hlavního podnikání.

Zpomalení kapitálových trhů, útlum v oblasti fúzí a akvizic a ukončení spotřebitelského bankovnictví způsobily pokles hodnoty akcií. Nicméně od listopadu 2023 vzrostly akcie Goldman Sachs o 116 %, což naznačuje, že investoři začínají věřit v její další růst.

Tento dramatický nárůst ceny akcií vyvolává otázku, zda je nyní vhodná doba na investici do Goldman Sachs (GS). Pokud se rozhodujete, zda nakoupit akcie této významné investiční banky, je důležité zvážit několik klíčových faktorů.

Goldman Sachs patří mezi nejvýznamnější investiční banky v USA a její hlavní zaměření spočívá v kapitálových trzích, fúzích a akvizicích (M&A) a primárních veřejných nabídkách akcií (IPO).

Po rekordním roce 2021 došlo v letech 2022 a 2023 k výraznému poklesu transakční aktivity. To bylo způsobeno především zvyšujícími se úrokovými sazbami a celkovou nejistotou na finančních trzích. Firmy i investoři vyčkávali, zda inflace a měnová politika umožní stabilnější prostředí pro investice.

Goldman Sachs na tuto situaci reagovala strategickým ukončením ztrátového spotřebitelského bankovnictví a zaměřila se na klíčové segmenty svého podnikání. A tato strategie se začala vyplácet. Ve čtvrtém čtvrtletí 2024 společnost překonala očekávání analytiků, když vykázala:

Tyto výsledky jsou silným signálem, že kapitálové trhy ožívají a Goldman Sachs se vrací do hry.

Růst kapitálových trhů potvrzují i údaje od EY-Parthenon Deal Barometer, podle nichž v roce 2024 vzrostl počet fúzí a akvizic o 11 % u firem a o 20 % u soukromého kapitálu.

Podobný trend lze vidět i u primárních veřejných nabídek akcií. Počet IPO v USA v roce 2024 vzrostl o 28 % a výnosy z těchto obchodů se zvýšily o 48 %. Tento trend ukazuje zvyšující se chuť investorů k riziku, což je skvělá zpráva pro Goldman Sachs.

Optimismus ohledně dalšího růstu Goldman Sachs vyjádřil generální ředitel David Solomon, který zdůraznil, že po amerických prezidentských volbách došlo k významnému posunu v důvěře investorů.

Podobně finanční ředitel Denis Coleman uvedl, že banka očekává v roce 2025 další růst fúzí, akvizic a IPO, což by mělo vést k dalšímu zvyšování příjmů.

Stejný názor mají i analytici Morgan Stanley, kteří tvrdí, že se právě nacházíme na začátku několikaletého růstového cyklu kapitálových trhů. Goldman Sachs by podle nich měla být jednou z největších vítězných firem v tomto sektoru.

Jedním z faktorů, které mohou ovlivnit budoucnost investičního bankovnictví, jsou regulační změny. Bidenova administrativa byla vůči velkým fúzím a akvizicím poměrně skeptická a společnosti musely splnit přísné podmínky k jejich schválení. Například:

Očekává se, že Trumpova administrativa by mohla zmírnit regulační prostředí a umožnit více fúzí a akvizic, což by mohlo být pro Goldman Sachs pozitivní. Hlavní ekonom společnosti EY Gregory Daco uvedl, že Trump bude prosazovat deregulaci, což by mohlo podpořit růst investičního bankovnictví.

Investoři mohou váhat, zda nyní nakoupit akcie Goldman Sachs po jejich 116% růstu za poslední rok. Nicméně akcie se stále obchodují za rozumný násobek zisku, přibližně 14násobek očekávaného EPS pro letošní rok.

Důležité faktory podporující další růst:

Goldman Sachs se úspěšně zotavila z problémů minulých let a její hlavní podnikání se vrací k růstu. Oživení kapitálových trhů, rostoucí počet fúzí a IPO a potenciálně uvolněnější regulační prostředí vytvářejí příznivé podmínky pro další růst akcií.

Přestože cena akcií v posledním roce výrazně vzrostla, stále se obchodují za rozumnou valuaci a očekávaný růstový trend z nich dělá atraktivní investiční příležitost. Pro dlouhodobé investory, kteří věří v sílu kapitálových trhů, Goldman Sachs zůstává solidní volbou.

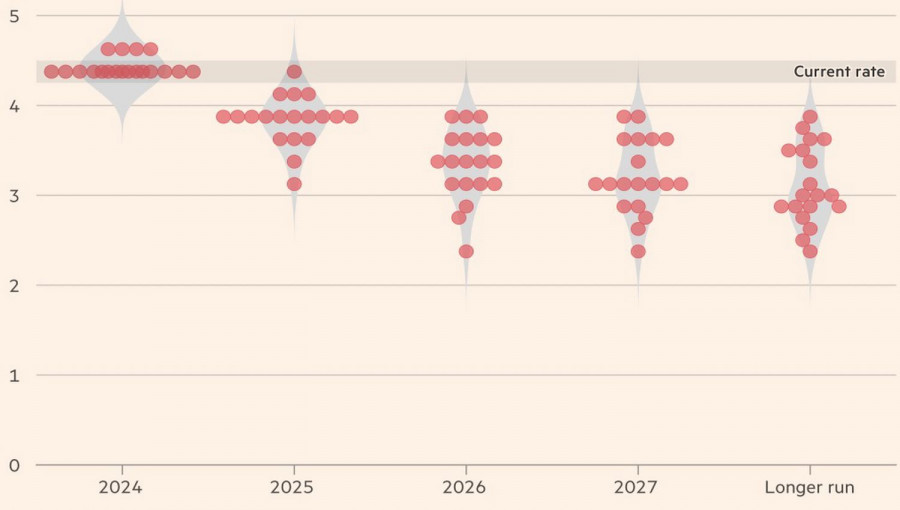

Nỗi sợ thường phóng đại các rủi ro. Dự báo của FOMC tháng 12 cho thấy hai lần cắt giảm lãi suất, mỗi lần 25 điểm cơ bản vào năm 2025, nhưng các nhà đầu tư lo ngại đã hiểu rằng đây là sự kết thúc của chu kỳ nới lỏng tiền tệ của Cục Dự trữ Liên bang. Kết quả là, lợi suất Trái phiếu Kho bạc Hoa Kỳ đã tăng mạnh nhất kể từ năm 2013 và tỷ giá EUR/USD giảm xuống mức thấp nhất trong hai năm. Có phải nới lỏng tiền tệ đã kết thúc?

Thị trường tương lai gán xác suất 91% rằng lãi suất quỹ liên bang sẽ giữ ở mức 4,5% vào tháng 1 và 51% khả năng rằng Fed sẽ duy trì sự tạm dừng này đến tháng 3. Ngân hàng trung ương cần thời gian để đánh giá xu hướng lạm phát. Theo các dự báo của họ, chỉ số chi tiêu tiêu dùng cá nhân (PCE) sẽ ở mức 2,5% vào năm 2025, tăng từ dự báo trước đó là 2,2%. Tuy nhiên, con số này có thể chưa tính đến tác động của các mức thuế của Donald Trump đối với kinh tế Hoa Kỳ.

Nghiên cứu từ Goldman Sachs chỉ ra rằng các thuế nhập khẩu sẽ thêm 0,3 điểm phần trăm vào lạm phát cơ bản tại Mỹ, với phần lớn hiệu ứng sẽ giảm dần trước năm 2026. Mặc dù đây không phải là một mức tăng đáng kể, nhưng khi xem xét mức CPI hiện đã cao và thời gian lạm phát duy trì trên mức mục tiêu 2%, Fed có thể chọn thái độ thận trọng và không tiếp tục giảm lãi suất.

Thái độ thận trọng này có thể sẽ gây phẫn nộ cho Donald Trump, người có thể cáo buộc Fed nới lỏng chính sách tiền tệ dưới sự lãnh đạo của phe Dân chủ trong khi tạm dừng dưới quyền của phe Cộng hòa. Tuy nhiên, dựa trên các bình luận của Jerome Powell, dường như Fed kiên quyết trong phương pháp tiếp cận của mình.

Một trong số 12 thành viên FOMC có quyền biểu quyết đã phản đối việc cắt giảm lãi suất vào tháng 12, và 14 trong số 19 thành viên không nhận thấy lãi suất quỹ liên bang giảm xuống dưới 4% trước cuối năm 2025. Những sự thật này đã khiến các nhà phân tích Forex gọi chính sách nới lỏng này là một "lần cắt giảm diều hâu", củng cố đồng đô la Mỹ so với các loại tiền tệ chính trên thế giới, bao gồm cả euro.

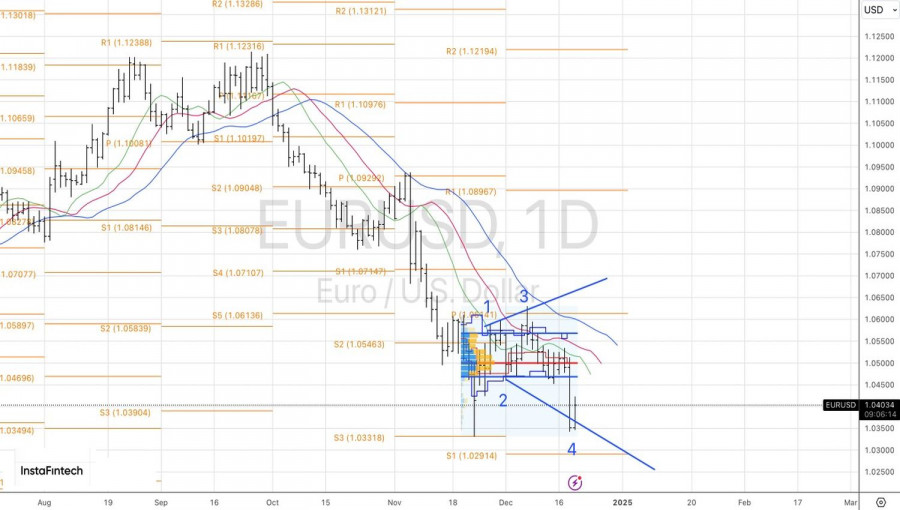

Nếu chu kỳ nới lỏng tiền tệ của Fed thực sự đã kết thúc trong khi Ngân hàng Trung ương Châu Âu tiếp tục hạ lãi suất, đồng euro có thể gặp rắc rối. Tỷ giá đồng EUR/USD đạt mức ngang giá dường như là một phản ứng tự nhiên đối với sự khác biệt chính sách - mặc dù tình hình có thể tồi tệ hơn. Vào năm 2000, EUR/USD đã giảm xuống 0.825 và giao dịch dưới mức ngang giá từ tháng 12 năm 1999 đến tháng 8 năm 2002. Thời gian sẽ cho biết mọi việc sẽ diễn ra như thế nào lần này.

Trong khi thị trường tiêu hóa các kết quả của cuộc họp FOMC tháng Mười Hai và tranh luận về thời gian tạm dừng của Fed, một số nhà đầu cơ đang chốt lời trên các vị thế bán khống, cho phép đồng euro tăng nhẹ. Nhưng liệu phe đầu cơ giá lên có thể duy trì động lực này trong bao lâu?

Về mặt kỹ thuật, biểu đồ hàng ngày vẫn còn không gian cho mô hình "Broadening Wedge" diễn ra, mặc dù điều đó có vẻ không khả quan. Một điều kiện cần thiết sẽ là cặp đồng tiền này quay trở lại giá trị hợp lý tại 1.050. Với khả năng điều đó xảy ra không cao, trọng tâm vẫn là bán đồng euro hướng tới $1.012 và $1.000.

ĐƯỜNG DẪN NHANH