Společnost Goldman Sachs v posledních letech čelila několika výzvám, které vedly k určitému zpomalení jejího hlavního podnikání.

Zpomalení kapitálových trhů, útlum v oblasti fúzí a akvizic a ukončení spotřebitelského bankovnictví způsobily pokles hodnoty akcií. Nicméně od listopadu 2023 vzrostly akcie Goldman Sachs o 116 %, což naznačuje, že investoři začínají věřit v její další růst.

Tento dramatický nárůst ceny akcií vyvolává otázku, zda je nyní vhodná doba na investici do Goldman Sachs (GS). Pokud se rozhodujete, zda nakoupit akcie této významné investiční banky, je důležité zvážit několik klíčových faktorů.

Goldman Sachs patří mezi nejvýznamnější investiční banky v USA a její hlavní zaměření spočívá v kapitálových trzích, fúzích a akvizicích (M&A) a primárních veřejných nabídkách akcií (IPO).

Po rekordním roce 2021 došlo v letech 2022 a 2023 k výraznému poklesu transakční aktivity. To bylo způsobeno především zvyšujícími se úrokovými sazbami a celkovou nejistotou na finančních trzích. Firmy i investoři vyčkávali, zda inflace a měnová politika umožní stabilnější prostředí pro investice.

Goldman Sachs na tuto situaci reagovala strategickým ukončením ztrátového spotřebitelského bankovnictví a zaměřila se na klíčové segmenty svého podnikání. A tato strategie se začala vyplácet. Ve čtvrtém čtvrtletí 2024 společnost překonala očekávání analytiků, když vykázala:

Tyto výsledky jsou silným signálem, že kapitálové trhy ožívají a Goldman Sachs se vrací do hry.

Růst kapitálových trhů potvrzují i údaje od EY-Parthenon Deal Barometer, podle nichž v roce 2024 vzrostl počet fúzí a akvizic o 11 % u firem a o 20 % u soukromého kapitálu.

Podobný trend lze vidět i u primárních veřejných nabídek akcií. Počet IPO v USA v roce 2024 vzrostl o 28 % a výnosy z těchto obchodů se zvýšily o 48 %. Tento trend ukazuje zvyšující se chuť investorů k riziku, což je skvělá zpráva pro Goldman Sachs.

Optimismus ohledně dalšího růstu Goldman Sachs vyjádřil generální ředitel David Solomon, který zdůraznil, že po amerických prezidentských volbách došlo k významnému posunu v důvěře investorů.

Podobně finanční ředitel Denis Coleman uvedl, že banka očekává v roce 2025 další růst fúzí, akvizic a IPO, což by mělo vést k dalšímu zvyšování příjmů.

Stejný názor mají i analytici Morgan Stanley, kteří tvrdí, že se právě nacházíme na začátku několikaletého růstového cyklu kapitálových trhů. Goldman Sachs by podle nich měla být jednou z největších vítězných firem v tomto sektoru.

Jedním z faktorů, které mohou ovlivnit budoucnost investičního bankovnictví, jsou regulační změny. Bidenova administrativa byla vůči velkým fúzím a akvizicím poměrně skeptická a společnosti musely splnit přísné podmínky k jejich schválení. Například:

Očekává se, že Trumpova administrativa by mohla zmírnit regulační prostředí a umožnit více fúzí a akvizic, což by mohlo být pro Goldman Sachs pozitivní. Hlavní ekonom společnosti EY Gregory Daco uvedl, že Trump bude prosazovat deregulaci, což by mohlo podpořit růst investičního bankovnictví.

Investoři mohou váhat, zda nyní nakoupit akcie Goldman Sachs po jejich 116% růstu za poslední rok. Nicméně akcie se stále obchodují za rozumný násobek zisku, přibližně 14násobek očekávaného EPS pro letošní rok.

Důležité faktory podporující další růst:

Goldman Sachs se úspěšně zotavila z problémů minulých let a její hlavní podnikání se vrací k růstu. Oživení kapitálových trhů, rostoucí počet fúzí a IPO a potenciálně uvolněnější regulační prostředí vytvářejí příznivé podmínky pro další růst akcií.

Přestože cena akcií v posledním roce výrazně vzrostla, stále se obchodují za rozumnou valuaci a očekávaný růstový trend z nich dělá atraktivní investiční příležitost. Pro dlouhodobé investory, kteří věří v sílu kapitálových trhů, Goldman Sachs zůstává solidní volbou.

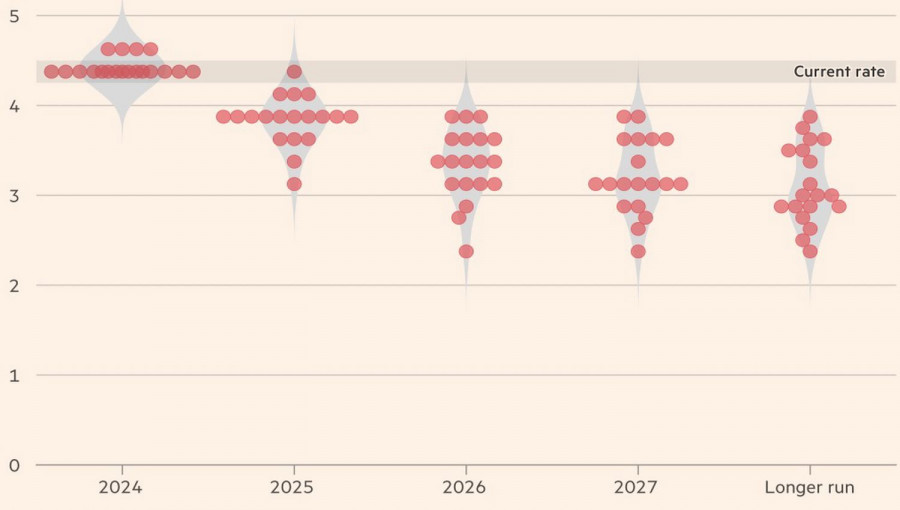

La peur amplifie souvent les risques. La prévision du FOMC de décembre suggère deux baisses des taux de 25 points de base chacune en 2025, mais les investisseurs nerveux ont interprété cela comme la fin du cycle d'assouplissement monétaire de la Réserve fédérale. En conséquence, les rendements des bons du Trésor américain ont bondi à leur rythme le plus rapide depuis 2013, et l'EUR/USD est tombé à son plus bas niveau depuis deux ans. L'assouplissement monétaire a-t-il pris fin ?

Le marché des futures attribue une probabilité de 91% que le taux des fonds fédéraux reste à 4,5% en janvier et une chance de 51% que la Fed maintienne cette pause jusqu'en mars. La banque centrale a besoin de temps pour évaluer les tendances de l'inflation. Selon ses prévisions, l'indice des dépenses de consommation personnelle (PCE) sera à 2,5% en 2025, contre une estimation précédente de 2,2%. Cependant, ce chiffre ne prend probablement pas en compte l'impact des tarifs douaniers de Donald Trump sur l'économie américaine.

Les recherches de Goldman Sachs suggèrent que les tarifs douaniers augmenteront de 0,3 point de pourcentage l'inflation de base aux États-Unis, la majorité de cet effet se dissipant d'ici 2026. Bien que cela ne représente pas une augmentation significative, compte tenu des niveaux déjà élevés de l'IPC et de la durée pendant laquelle l'inflation reste au-dessus de l'objectif de 2 %, la Fed pourrait choisir de faire preuve de prudence et s'abstenir de diminuer davantage les taux.

Cette position prudente pourrait probablement agacer Donald Trump, qui pourrait accuser la Fed d'assouplir la politique monétaire sous la direction démocrate tout en la suspendant sous le régime républicain. Cependant, d'après les commentaires de Jerome Powell, la Fed semble déterminée dans son approche.

L'un des 12 membres votants du FOMC s'est opposé à la réduction des taux en décembre, et 14 des 19 participants ne voient pas le taux des fonds fédéraux tomber en dessous de 4 % d'ici la fin 2025. Ces faits ont conduit les analystes de Forex à qualifier la politique d'assouplissement de « découpe faucon », renforçant ainsi le dollar américain face aux principales devises mondiales, y compris l'euro.

Si le cycle d'assouplissement monétaire de la Fed est vraiment terminé alors que la Banque centrale européenne continue de baisser ses taux, l'euro est en mauvaise posture. La parité EUR/USD semble être une réaction naturelle à cette divergence de politique monétaire, bien que la situation puisse être encore pire. En 2000, l'EUR/USD était tombé à 0,825 et se négociait en dessous de la parité de décembre 1999 à août 2002. Le temps dira comment cela évoluera cette fois-ci.

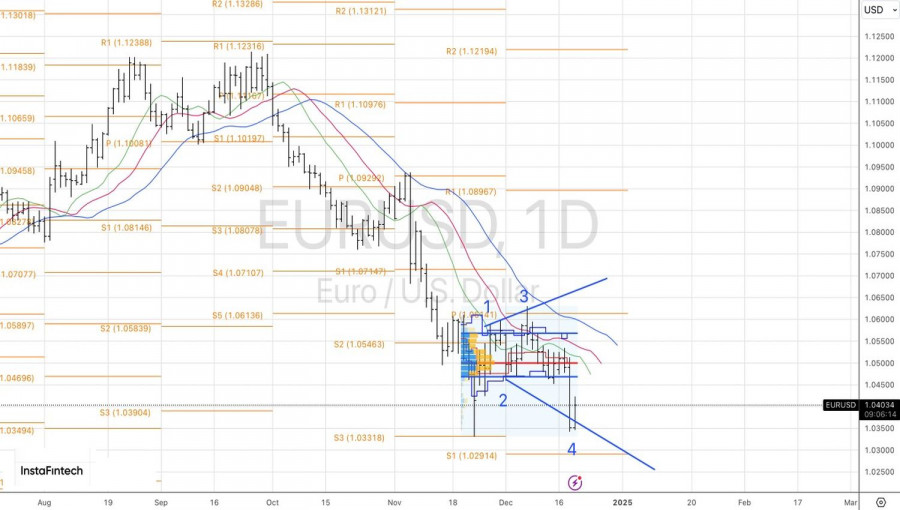

Tandis que les marchés digèrent les résultats de la réunion du FOMC de décembre et débattent de la durée de la pause de la Fed, certains spéculateurs prennent leurs bénéfices sur des positions courtes, permettant ainsi à l'euro de gagner légèrement. Mais combien de temps les haussiers peuvent-ils maintenir cet élan?

Techniquement, le graphique quotidien laisse encore place à un développement du modèle de "Broadening Wedge", bien que cela paraisse improbable. Une condition nécessaire serait que la paire revienne à sa juste valeur de 1,050. Avec de faibles chances que cela se produise, l'accent reste mis sur la vente de l'euro vers 1,012 $ et 1,000 $.

QUICK LINKS