Společnost Goldman Sachs v posledních letech čelila několika výzvám, které vedly k určitému zpomalení jejího hlavního podnikání.

Zpomalení kapitálových trhů, útlum v oblasti fúzí a akvizic a ukončení spotřebitelského bankovnictví způsobily pokles hodnoty akcií. Nicméně od listopadu 2023 vzrostly akcie Goldman Sachs o 116 %, což naznačuje, že investoři začínají věřit v její další růst.

Tento dramatický nárůst ceny akcií vyvolává otázku, zda je nyní vhodná doba na investici do Goldman Sachs (GS). Pokud se rozhodujete, zda nakoupit akcie této významné investiční banky, je důležité zvážit několik klíčových faktorů.

Goldman Sachs patří mezi nejvýznamnější investiční banky v USA a její hlavní zaměření spočívá v kapitálových trzích, fúzích a akvizicích (M&A) a primárních veřejných nabídkách akcií (IPO).

Po rekordním roce 2021 došlo v letech 2022 a 2023 k výraznému poklesu transakční aktivity. To bylo způsobeno především zvyšujícími se úrokovými sazbami a celkovou nejistotou na finančních trzích. Firmy i investoři vyčkávali, zda inflace a měnová politika umožní stabilnější prostředí pro investice.

Goldman Sachs na tuto situaci reagovala strategickým ukončením ztrátového spotřebitelského bankovnictví a zaměřila se na klíčové segmenty svého podnikání. A tato strategie se začala vyplácet. Ve čtvrtém čtvrtletí 2024 společnost překonala očekávání analytiků, když vykázala:

Tyto výsledky jsou silným signálem, že kapitálové trhy ožívají a Goldman Sachs se vrací do hry.

Růst kapitálových trhů potvrzují i údaje od EY-Parthenon Deal Barometer, podle nichž v roce 2024 vzrostl počet fúzí a akvizic o 11 % u firem a o 20 % u soukromého kapitálu.

Podobný trend lze vidět i u primárních veřejných nabídek akcií. Počet IPO v USA v roce 2024 vzrostl o 28 % a výnosy z těchto obchodů se zvýšily o 48 %. Tento trend ukazuje zvyšující se chuť investorů k riziku, což je skvělá zpráva pro Goldman Sachs.

Optimismus ohledně dalšího růstu Goldman Sachs vyjádřil generální ředitel David Solomon, který zdůraznil, že po amerických prezidentských volbách došlo k významnému posunu v důvěře investorů.

Podobně finanční ředitel Denis Coleman uvedl, že banka očekává v roce 2025 další růst fúzí, akvizic a IPO, což by mělo vést k dalšímu zvyšování příjmů.

Stejný názor mají i analytici Morgan Stanley, kteří tvrdí, že se právě nacházíme na začátku několikaletého růstového cyklu kapitálových trhů. Goldman Sachs by podle nich měla být jednou z největších vítězných firem v tomto sektoru.

Jedním z faktorů, které mohou ovlivnit budoucnost investičního bankovnictví, jsou regulační změny. Bidenova administrativa byla vůči velkým fúzím a akvizicím poměrně skeptická a společnosti musely splnit přísné podmínky k jejich schválení. Například:

Očekává se, že Trumpova administrativa by mohla zmírnit regulační prostředí a umožnit více fúzí a akvizic, což by mohlo být pro Goldman Sachs pozitivní. Hlavní ekonom společnosti EY Gregory Daco uvedl, že Trump bude prosazovat deregulaci, což by mohlo podpořit růst investičního bankovnictví.

Investoři mohou váhat, zda nyní nakoupit akcie Goldman Sachs po jejich 116% růstu za poslední rok. Nicméně akcie se stále obchodují za rozumný násobek zisku, přibližně 14násobek očekávaného EPS pro letošní rok.

Důležité faktory podporující další růst:

Goldman Sachs se úspěšně zotavila z problémů minulých let a její hlavní podnikání se vrací k růstu. Oživení kapitálových trhů, rostoucí počet fúzí a IPO a potenciálně uvolněnější regulační prostředí vytvářejí příznivé podmínky pro další růst akcií.

Přestože cena akcií v posledním roce výrazně vzrostla, stále se obchodují za rozumnou valuaci a očekávaný růstový trend z nich dělá atraktivní investiční příležitost. Pro dlouhodobé investory, kteří věří v sílu kapitálových trhů, Goldman Sachs zůstává solidní volbou.

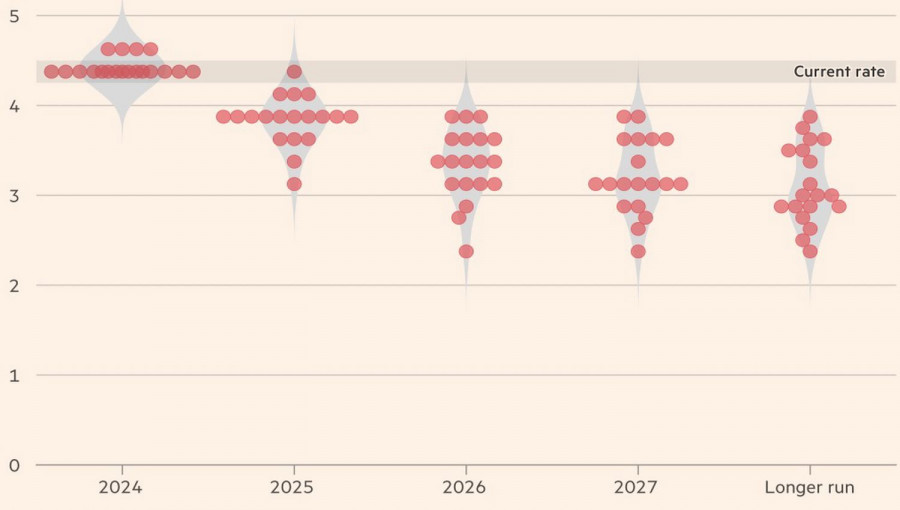

Strach často zveličuje rizika. Prosincová prognóza FOMC předpokládá v roce 2025 dvojí snížení sazeb po 25 bazických bodech, ale nervózní investoři si to vyložili jako konec cyklu uvolňování měnové politiky Fedu. Výnosy amerických státních dluhopisů v důsledku toho rostly nejrychlejším tempem od roku 2013 a pár EUR/USD se propadl na dvouleté minimum. Skončilo uvolňování měnové politiky?

Trh s futures předpokládá, že je na 91 % pravděpodobné, že sazba federálních fondů zůstane v lednu na úrovni 4,5 %, a na 51 % pravděpodobné, že Fed tuto pauzu prodlouží až do března. Centrální banka potřebuje čas na vyhodnocení inflačního vývoje. Index výdajů na osobní spotřebu (PCE) v roce 2025 bude podle jejích prognóz na úrovni 2,5 % oproti předchozímu odhadu 2,2 %. Tento údaj ale nejspíš nezohledňuje vliv Trumpových cel na americkou ekonomiku.

Očekávání trhu ohledně sazeb Fedu

Výzkum Goldman Sachs naznačuje, že dovozní cla zvýší jádrovou inflaci v USA o 0,3 procentní body a většina tohoto vlivu se vytratí do roku 2026. Ačkoli se nejedná o výrazný nárůst, Fed by se vzhledem k již zvýšené úrovni CPI a délce trvání inflace nad 2% cílem mohl rozhodnout pro opatrnost a mohl by upustit od dalšího snižování sazeb.

Tento opatrný postoj by pravděpodobně rozzlobil Donalda Trumpa, který by mohl Fed obvinit, že pod vedením demokratů uvolnil měnovou politiku, zatímco pod vládou republikánů ji pozastavil. Na základě komentářů Jeroma Powella se nicméně zdá, že Fed zastává rozhodný přístup.

Jeden z 12 hlasujících členů FOMC byl proti prosincovému snížení sazeb a 14 z 19 účastníků nečeká do konce roku 2025 pokles sazby federálních fondů pod 4 %. Forexoví analytici na základě těchto skutečností označili politiku uvolňování za "jestřábí řez", který posiluje americký dolar vůči hlavním světovým měnám včetně eura.

Projekce Fedu týkající se sazby federálních fondů

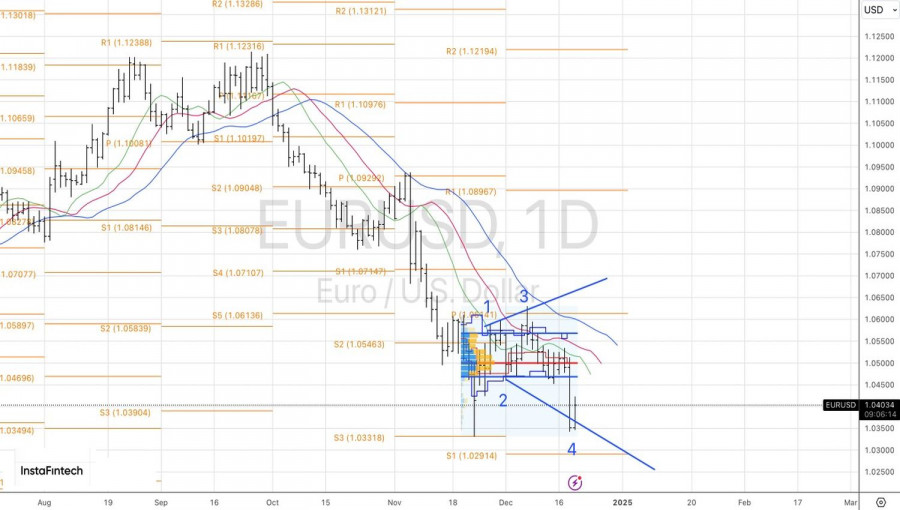

Jestliže cyklus uvolňování měnové politiky Fedu opravdu skončil, zatímco Evropská centrální banka dál snižuje sazby, euro bude mít problém. Parita EUR/USD vypadá jako přirozená reakce na rozdílnost politik – i když může být i hůř. Pár EUR/USD V roce 2000 klesl na úroveň 0,825 a od prosince 1999 do srpna 2002 se obchodoval pod paritou. Čas ukáže, jak se situace vyvine tentokrát.

Zatímco trhy zpracovávají výsledky prosincového zasedání FOMC a diskutují o délce pauzy Fedu, někteří spekulanti vybírají zisky z short pozic, což euru umožňuje mírně posílit. Jak dlouho ale býci tuto dynamiku udrží?

Z technického hlediska denní graf stále ponechává prostor pro rozehrání patternu "rozšiřujícího se klínu", byť je nejspíš nepravděpodobný. Nezbytnou podmínkou by bylo, aby se pár vrátil ke spravedlivé hodnotě 1,050. Vzhledem k malé šanci, že se tak stane, se pozornost dál soustředí na prodej eura směrem k úrovním 1,012 a 1,000 USD.

RYCHLÉ ODKAZY