Společnost Goldman Sachs v posledních letech čelila několika výzvám, které vedly k určitému zpomalení jejího hlavního podnikání.

Zpomalení kapitálových trhů, útlum v oblasti fúzí a akvizic a ukončení spotřebitelského bankovnictví způsobily pokles hodnoty akcií. Nicméně od listopadu 2023 vzrostly akcie Goldman Sachs o 116 %, což naznačuje, že investoři začínají věřit v její další růst.

Tento dramatický nárůst ceny akcií vyvolává otázku, zda je nyní vhodná doba na investici do Goldman Sachs (GS). Pokud se rozhodujete, zda nakoupit akcie této významné investiční banky, je důležité zvážit několik klíčových faktorů.

Goldman Sachs patří mezi nejvýznamnější investiční banky v USA a její hlavní zaměření spočívá v kapitálových trzích, fúzích a akvizicích (M&A) a primárních veřejných nabídkách akcií (IPO).

Po rekordním roce 2021 došlo v letech 2022 a 2023 k výraznému poklesu transakční aktivity. To bylo způsobeno především zvyšujícími se úrokovými sazbami a celkovou nejistotou na finančních trzích. Firmy i investoři vyčkávali, zda inflace a měnová politika umožní stabilnější prostředí pro investice.

Goldman Sachs na tuto situaci reagovala strategickým ukončením ztrátového spotřebitelského bankovnictví a zaměřila se na klíčové segmenty svého podnikání. A tato strategie se začala vyplácet. Ve čtvrtém čtvrtletí 2024 společnost překonala očekávání analytiků, když vykázala:

Tyto výsledky jsou silným signálem, že kapitálové trhy ožívají a Goldman Sachs se vrací do hry.

Růst kapitálových trhů potvrzují i údaje od EY-Parthenon Deal Barometer, podle nichž v roce 2024 vzrostl počet fúzí a akvizic o 11 % u firem a o 20 % u soukromého kapitálu.

Podobný trend lze vidět i u primárních veřejných nabídek akcií. Počet IPO v USA v roce 2024 vzrostl o 28 % a výnosy z těchto obchodů se zvýšily o 48 %. Tento trend ukazuje zvyšující se chuť investorů k riziku, což je skvělá zpráva pro Goldman Sachs.

Optimismus ohledně dalšího růstu Goldman Sachs vyjádřil generální ředitel David Solomon, který zdůraznil, že po amerických prezidentských volbách došlo k významnému posunu v důvěře investorů.

Podobně finanční ředitel Denis Coleman uvedl, že banka očekává v roce 2025 další růst fúzí, akvizic a IPO, což by mělo vést k dalšímu zvyšování příjmů.

Stejný názor mají i analytici Morgan Stanley, kteří tvrdí, že se právě nacházíme na začátku několikaletého růstového cyklu kapitálových trhů. Goldman Sachs by podle nich měla být jednou z největších vítězných firem v tomto sektoru.

Jedním z faktorů, které mohou ovlivnit budoucnost investičního bankovnictví, jsou regulační změny. Bidenova administrativa byla vůči velkým fúzím a akvizicím poměrně skeptická a společnosti musely splnit přísné podmínky k jejich schválení. Například:

Očekává se, že Trumpova administrativa by mohla zmírnit regulační prostředí a umožnit více fúzí a akvizic, což by mohlo být pro Goldman Sachs pozitivní. Hlavní ekonom společnosti EY Gregory Daco uvedl, že Trump bude prosazovat deregulaci, což by mohlo podpořit růst investičního bankovnictví.

Investoři mohou váhat, zda nyní nakoupit akcie Goldman Sachs po jejich 116% růstu za poslední rok. Nicméně akcie se stále obchodují za rozumný násobek zisku, přibližně 14násobek očekávaného EPS pro letošní rok.

Důležité faktory podporující další růst:

Goldman Sachs se úspěšně zotavila z problémů minulých let a její hlavní podnikání se vrací k růstu. Oživení kapitálových trhů, rostoucí počet fúzí a IPO a potenciálně uvolněnější regulační prostředí vytvářejí příznivé podmínky pro další růst akcií.

Přestože cena akcií v posledním roce výrazně vzrostla, stále se obchodují za rozumnou valuaci a očekávaný růstový trend z nich dělá atraktivní investiční příležitost. Pro dlouhodobé investory, kteří věří v sílu kapitálových trhů, Goldman Sachs zůstává solidní volbou.

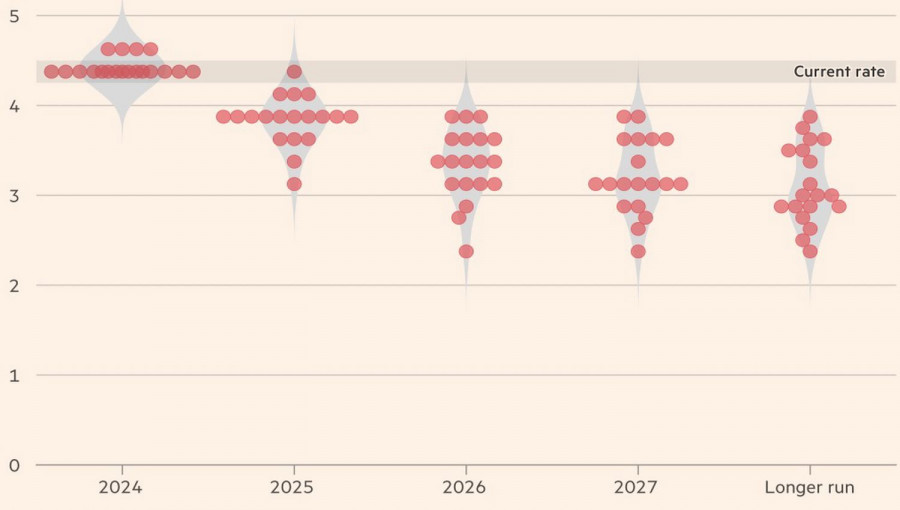

Angst vergrößert häufig Risiken. Die Dezember-FOMC-Prognose legt zwei Zinssenkungen von jeweils 25 Basispunkten im Jahr 2025 nahe, jedoch haben besorgte Anleger dies als das Ende des geldpolitischen Lockerungszyklus der Federal Reserve interpretiert. Infolgedessen schnellten die Renditen von US-Staatsanleihen so stark in die Höhe wie seit 2013 nicht mehr, und der EUR/USD fiel auf ein Zweijahrestief. Ist die geldpolitische Lockerung zu Ende?

Der Terminmarkt sieht eine Wahrscheinlichkeit von 91%, dass der Leitzins im Januar bei 4,5% bleibt, und eine Chance von 51%, dass die Fed diese Pause bis März beibehält. Die Zentralbank benötigt Zeit, um die Inflationstrends zu bewerten. Laut ihren Prognosen wird der Index der persönlichen Konsumausgaben (PCE) im Jahr 2025 bei 2,5% liegen, verglichen mit der vorherigen Schätzung von 2,2%. Dieser Wert berücksichtigt jedoch wahrscheinlich nicht die Auswirkungen von Donald Trumps Zöllen auf die US-Wirtschaft.

Forschungen von Goldman Sachs deuten darauf hin, dass Importzölle 0,3 Prozentpunkte zur Kerninflation in den USA beitragen werden, wobei der größte Teil des Effekts bis 2026 abklingen soll. Obwohl dies kein signifikanter Anstieg ist, könnte die Fed, angesichts der bereits erhöhten Verbraucherpreisindizes und der Dauer, in der die Inflation über dem 2%-Ziel bleibt, Vorsicht walten lassen und davon absehen, die Zinsen weiter zu senken.

Diese vorsichtige Haltung dürfte Donald Trump wahrscheinlich verärgern, der die Fed beschuldigen könnte, unter demokratischer Führung die Geldpolitik zu lockern, während sie dies unter republikanischer Regierung pausiert. Allerdings scheint die Fed, basierend auf den Bemerkungen von Jerome Powell, in ihrem Ansatz entschlossen zu sein.

Eines der 12 stimmberechtigten Mitglieder des FOMC widersetzte sich der Zinssenkung im Dezember, und 14 von 19 Teilnehmern sehen den Leitzins der Fed bis Ende 2025 nicht unter 4%. Diese Fakten haben dazu geführt, dass Forex-Analysten die Lockerungspolitik als "hawkischen Schnitt" bezeichneten, was den US-Dollar gegenüber den wichtigsten globalen Währungen, einschließlich des Euro, stärkte.

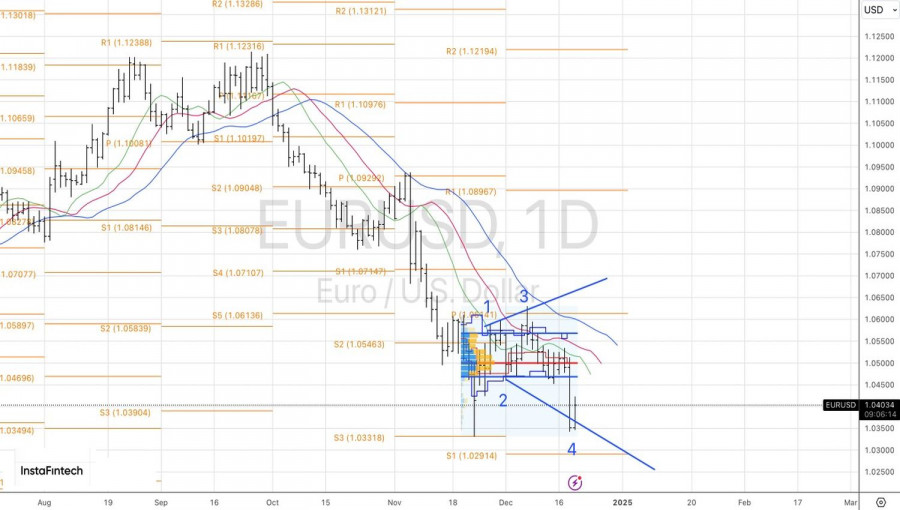

Wenn der Lockerungszyklus der Fed tatsächlich beendet ist, während die Europäische Zentralbank weiterhin die Zinsen senkt, steht der Euro vor Problemen. Die Parität im EUR/USD scheint eine natürliche Reaktion auf die divergierende Politik zu sein – obwohl es noch schlimmer kommen könnte. Im Jahr 2000 fiel EUR/USD auf 0,825 und wurde von Dezember 1999 bis August 2002 unter der Parität gehandelt. Die Zeit wird zeigen, wie es sich diesmal entwickelt.

Während die Märkte die Ergebnisse des FOMC-Treffens im Dezember verarbeiten und über die Dauer der Pause der Fed debattieren, nutzen einige Spekulanten die Gelegenheit, um Gewinne bei Short-Positionen mitzunehmen, was dem Euro einen leichten Anstieg ermöglicht. Doch wie lange können die Bullen diesen Schwung beibehalten?

Technisch gesehen lässt der Tageschart noch Raum für das "Broadening Wedge"-Muster, obwohl dies unwahrscheinlich erscheint. Eine notwendige Bedingung wäre, dass das Paar zu seinem fairen Wert von 1,050 zurückkehrt. Da die Wahrscheinlichkeit dafür gering ist, bleibt der Fokus auf dem Verkauf des Euro in Richtung 1,012 und 1,000.

QUICK LINKS